Wer den Schritt in die Selbstständigkeit wagt, kommt um ein essenzielles Thema nicht drumherum: der Krankenversicherung. Die Wahl zwischen einer privaten und gesetzlichen Krankenversicherung ist für viele eine schwierige Entscheidung, bei der auch die Beitragshöhe eine entscheidende Rolle spielt. Wir möchten Ihnen daher einen umfassenden Überblick über die verschiedenen Aspekte der Krankenversicherung für Selbstständige geben und dabei insbesondere auf die Beitragskosten eingehen. Darüber hinaus bieten wir Ihnen 10 wertvolle Tipps, um Ihre Krankenkassenbeiträge zu reduzieren und somit eine finanzielle Entlastung zu schaffen.

Inhaltsverzeichnis

Das Wichtigste vorab

- Bei der Krankenversicherung für Selbstständige haben Sie die Wahl zwischen der gesetzlichen Krankenversicherung (GKV) sowie der privaten Krankenversicherung (PKV). Welche Krankenkasse für Sie die Richtige ist, hängt von Ihrem Einkommen und den persönlichen Lebensumständen ab.

- Die monatlichen Beitragskosten für die GKV basieren auf Ihrem jährlichen Bruttoeinkommen. Sie setzen sich aus dem allgemeinen bzw. ermäßigten Beitragssatz, dem Zusatzbeitragssatz sowie dem Beitragssatz für die Pflegeversicherung zusammen.

- Der Mindestbeitrag der gesetzlichen Krankenkasse für gering verdienende Selbstständige beträgt monatlich 1.131,67 Euro (Stand: 20203). Die Höchstgrenze liegt bei derzeit 4.987,50 Euro monatlich. Alles über dieser Beitragsbemessungsgrenze ist beitragsfrei.

- In der PKV sind die Beiträge unabhängig vom Einkommen und werden stattdessen auf Grundlage von Faktoren wie Alter, Geschlecht, Gesundheitszustand und gewähltem Leistungsumfang berechnet. Daher können die Kosten stark variieren.

- Um Beiträge zu sparen, können Sie Ihren Tarif anpassen, Ihre Einnahmen bzw. Ausgaben optimieren und v.a. mithilfe eines Steuerberaters Ihre Krankenversicherungsbeiträge effektiv verwalten und reduzieren.

Wie muss ich mich als Selbstständiger versichern?

Grundsätzlich gilt, dass wer selbstständig ist, sich selbst um die Krankenversicherung kümmern müssen. Es besteht eine Krankenversicherungspflicht.

Kann man als Selbstständige gesetzlich krankenversichert sein?

Selbstständige können in Deutschland gesetzlich krankenversichert sein. Sie haben grundsätzlich die Wahl zwischen der gesetzlichen Krankenversicherung (GKV) und der privaten Krankenversicherung (PKV).

Um sich gesetzlich krankenversichern zu können, müssen Selbstständige bestimmte Voraussetzungen erfüllen. Als Selbstständiger gelten Sie als freiwillig versichert in der GKV, wenn Sie:

- In der Vergangenheit bereits gesetzlich krankenversichert waren und die Vorversicherungszeit erfüllen (in der Regel mindestens 12 Monate innerhalb der letzten fünf Jahre vor Beginn der Selbstständigkeit oder 24 Monate ununterbrochen).

- Die Jahresarbeitsentgeltgrenze (JAE) nicht überschreiten. Diese Grenze wird jährlich angepasst.

Wann kann ich in eine private Krankenversicherung für Selbstständige?

Nur Menschen, die nicht verpflichtet sind, sich in der gesetzlichen Krankenversicherung zu versichern und somit versicherungsfrei sind, können sich privat krankenversichern. In der Regel sind dies Selbstständige, Freiberufler, Beamte und andere Personen, die Anspruch auf Beihilfe haben. Ebenfalls können Arbeitnehmer mit einem Einkommen über der Versicherungspflichtgrenze privat versichert sein. Menschen ohne Einkommen oder mit einem Einkommen unter der Grenze von 450 € im Monat sowie Studierende, die sich von der Versicherungspflicht befreien lassen, zählen ebenfalls zu den versicherungsfreien Personen.

Ausnahme: Sie sind nebenberuflich selbstständig

In den meisten Fällen entstehen keine zusätzlichen Sozialversicherungskosten, wenn Sie nebenberuflich einer Selbstständigkeit nachgehen, da der entsprechende Betrag bereits über das Gehalt des Arbeitgebers abgeführt wird. Dies gilt so lange, wie das Einkommen aus der Nebentätigkeit das Einkommen des Hauptberufs nicht übersteigt. Vollständig Selbstständige müssen den Beitrag jedoch selbstständig zahlen.

Welche Krankenversicherung für Selbstständige ist die richtige?

Sie sind selbstständig und benötigen eine Krankenversicherung? Obwohl es keine allgemeingültige Regel für die Auswahl zwischen den beiden Versicherungsarten gibt, können einige Faktoren bei der Entscheidungsfindung hilfreich sein. So können junge Selbstständige ohne Vorerkrankungen von den einkommensunabhängigen, günstigeren Beiträgen der privaten Krankenversicherung profitieren. Hingegen ist die gesetzliche Krankenversicherung in der Regel für Personen mit stark variierenden oder dauerhaft niedrigen Einkünften oder auch Selbstständige im höheren Alter oder mit vorangegangenen Erkrankungen kostengünstiger. Die GKV für Selbstständige kann auch bei Familien mit Kindern günstiger sein, da Kinder in dieser beitragsfrei mitversichert sind, während in der privaten Krankenversicherung für jedes Kind ein eigener Versicherungsvertrag erforderlich ist.

Wie viel kostet die Krankenversicherung für Selbstständige?

Wie hoch ist die Krankenversicherung für Selbstständige? Diese Frage stellt sich recht schnell, wenn Sie die Selbstständigkeit wagen und es nun darum geht, sich für den Krankheitsfall abzusichern. Hinsichtlich der Kosten für Selbständige muss zwischen der gesetzlichen und privaten Krankenversicherung unterschieden werden.

Wie viel kostet die gesetzliche Krankenversicherung für Selbstständige?

Was kostet die gesetzliche Krankenversicherung für Selbstständige? Hier basieren die Beiträge zur gesetzlichen Krankenversicherung auf dem Bruttoeinkommen und sind monatlich fällig. Da Selbstständige in der Regel ein unregelmäßiges Einkommen haben, ist es für die Krankenkasse nicht praktikabel, den Beitrag jeden Monat neu anzupassen. Zudem sind die monatlichen Beiträge im Voraus zu entrichten, immer zu Beginn des Monats. Deshalb verwendet die Krankenkasse eine Schätzung des Jahreseinkommens und teilt es auf die Monate auf.

Hinweis:

Beitragspflichtiges Einkommen: Welches Einkommen zählt bei der Krankenkasse für Selbstständige?

In der gesetzlichen Krankenversicherung gelten Selbstständige als freiwillig versichert und müssen daher Beiträge auf jede Art von Einkommen entrichten, das für ihren Lebensunterhalt verfügbar ist. Dazu zählen neben dem steuerlichen Gewinn aus der selbstständigen Tätigkeit auch andere Einkommensarten wie Einkünfte aus Vermietung und Verpachtung, Zinserträge, Dividenden, Unterhaltszahlungen vom getrennt lebenden oder geschiedenen Ehepartner, gesetzliche Renten, Betriebsrenten oder Direktversicherungen. Unter bestimmten Umständen kann sogar das Einkommen eines nicht gesetzlich versicherten Ehe- oder Lebenspartners berücksichtigt werden.

In der Regel fordern die Krankenkassen ihre Mitglieder einmal jährlich auf, die voraussichtlichen Einkünfte für das kommende Jahr anzugeben. Wenn Sie keine entsprechende Aufforderung erhalten, sollten Sie selbst bei Ihrer Krankenkasse nachfragen. Andernfalls könnte Ihr Beitrag auf der Grundlage eines möglicherweise überhöhten Einkommens berechnet werden. Außerdem verlangen die Krankenkassen normalerweise, dass Selbstständige ihren Einkommensteuerbescheid einreichen. Anhand dieses Bescheids gleichen sie die Schätzung mit der tatsächlichen Einkommenssituation ab und erstatten entweder Beiträge zurück oder fordern eine Nachzahlung. Die Krankenkasse behandelt dabei bestimmte Betriebsausgaben oder Werbungskosten auf die gleiche Weise wie das Finanzamt: Diese Ausgaben verringern die Einkünfte.

Die Pandotax Steuerberatungsgesellschaft

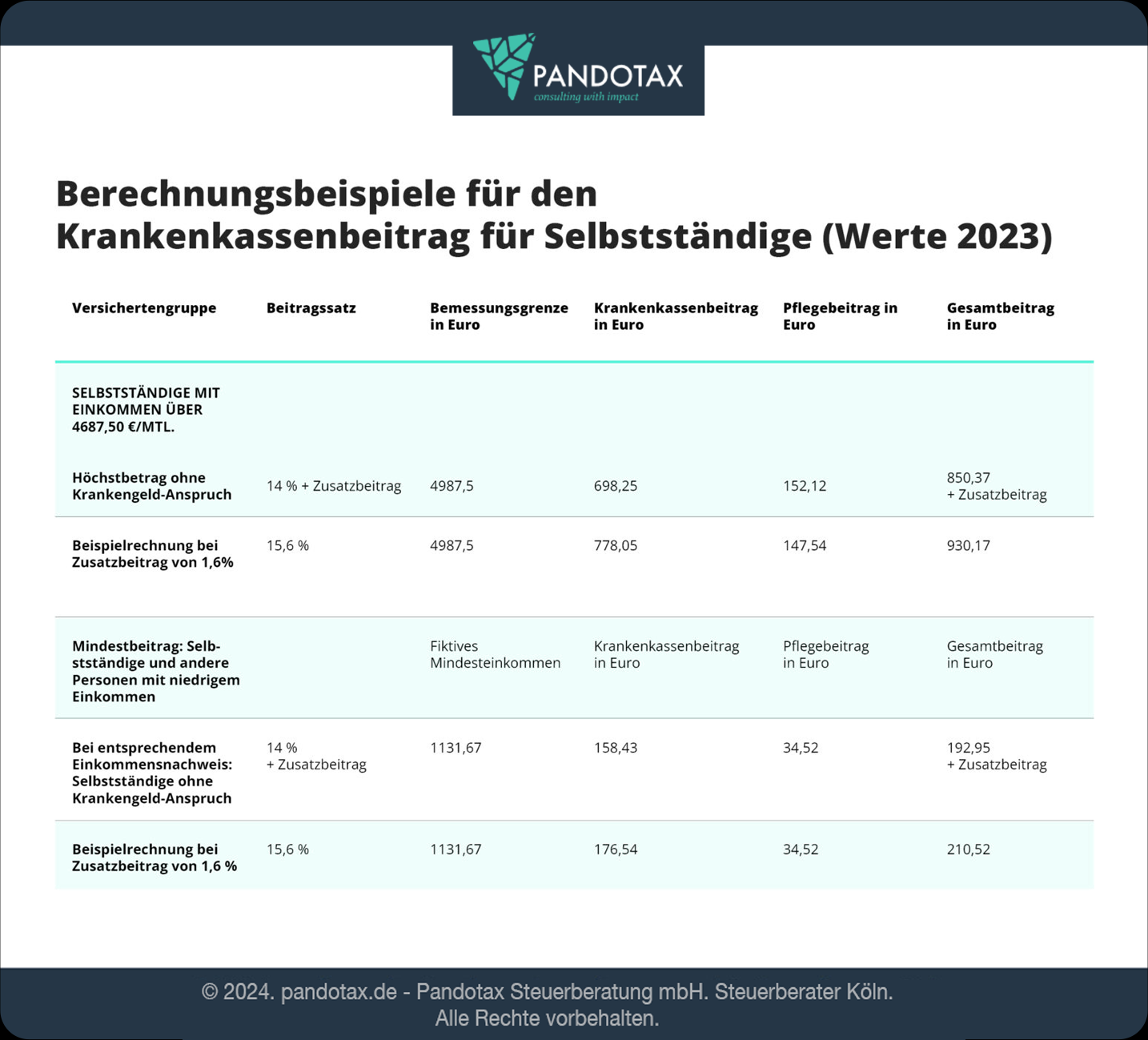

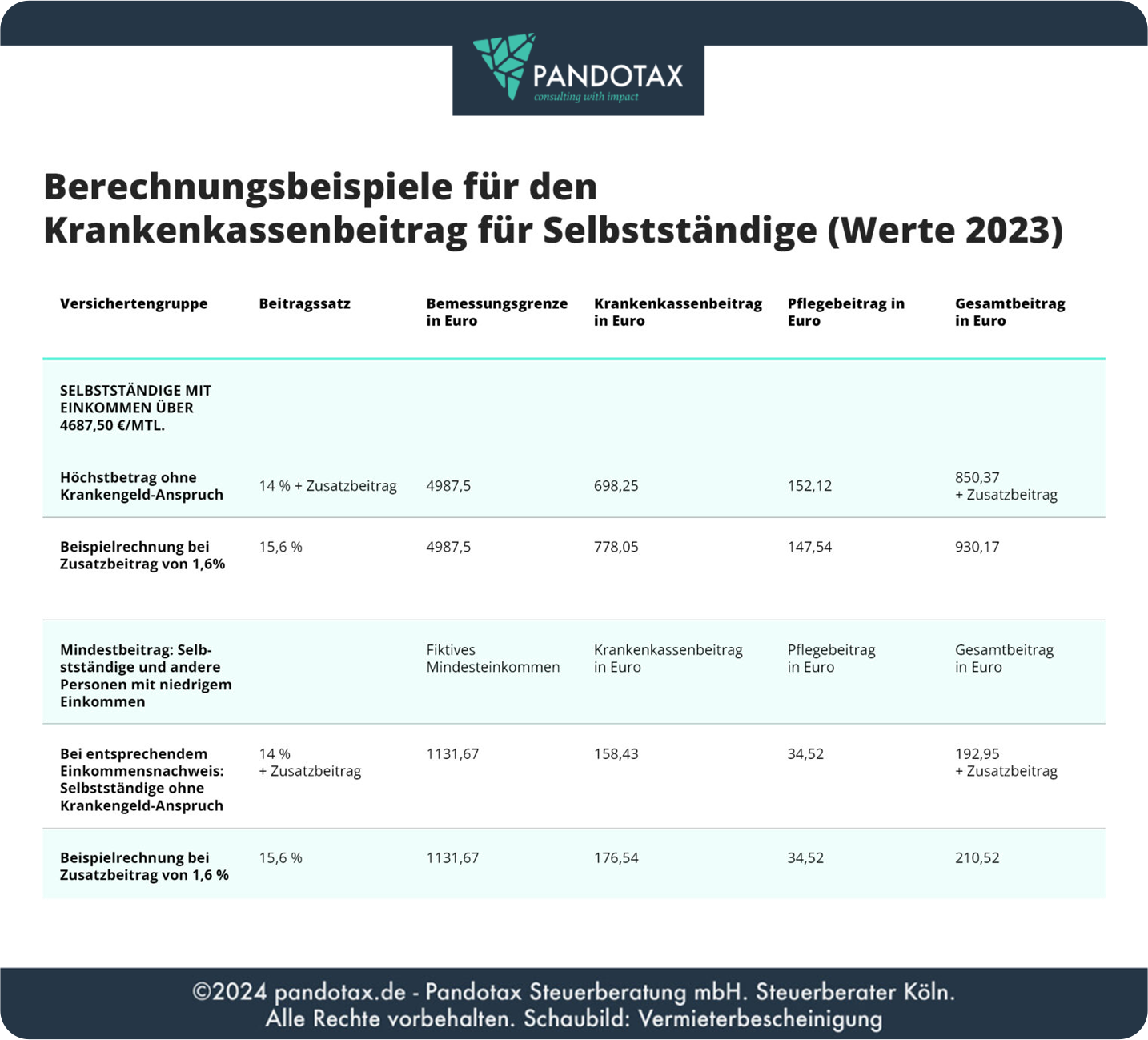

Und so setzt sich der Beitrag zusammen (Werte für 2023):

Allgemeiner Beitragssatz:

Der allgemeine Beitragssatz inklusive des Anspruchs auf Krankengeld ab dem 43. Krankheitstag beträgt 14,6 Prozent.

Ermäßigter Beitragssatz:

Selbstständige, die auf den Anspruch auf Krankengeld verzichten, zahlen den ermäßigten Beitragssatz von 14,0 Prozent.

Zusatzbeitragssatz:

Neben dem Grundbeitrag von 14,6 bzw. 14,0 Prozent erhebt die Krankenkasse einen zusätzlichen Beitrag, den sie eigenständig bestimmt. Der durchschnittliche Zusatzbeitrag in der gesetzlichen Krankenversicherung beträgt etwa 1,6 Prozent.

Pflegeversicherung:

Versicherte mit Kindern oder unter 23 Jahren zahlen 3,05 Prozent, Kinderlose ab 23 Jahren hingegen 3,4 Prozent.

Es ist wichtig zu beachten, dass die genauen Beitragssätze von der Krankenkasse und dem Bundesland abhängen können, in dem Sie leben. Darüber hinaus können Zusatzbeiträge, die von den Krankenkassen erhoben werden, die tatsächlichen Kosten beeinflussen. Um die für Sie am besten geeignete Krankenversicherung zu finden, ist es ratsam, verschiedene Optionen und Tarife zu vergleichen und Ihre persönlichen Bedürfnisse und finanzielle Situation zu berücksichtigen.

Ausnahme: Künstlersozialversicherung für Selbständige

Die Krankenversicherung für Selbstständige, die aufgrund ihres Berufs und Tätigkeitsbereichs verpflichtet sind, der Künstlersozialkasse (KSK) beizutreten, funktioniert anders. Hierbei wird das tatsächlich erzielte Einkommen als Grundlage für Beiträge zur gesetzlichen Renten- und Krankenversicherung verwendet. Die Künstlersozialkasse ist keine eigene Krankenkasse, sondern übernimmt die Verwaltung der Versicherungsbeiträge ihrer Mitglieder. Jedes Mitglied der KSK entrichtet einen monatlichen Beitrag, den die Künstlersozialkasse an die Träger der Kranken-, Pflege- und Rentenversicherungen weitergibt. Mitglieder zahlen allerdings nur 50 Prozent der Sozialversicherungsbeiträge, während die KSK den Arbeitgeberanteil übernimmt.

Was kostet eine private Krankenversicherung für Selbstständige?

Die Berechnung des Beitrags für die private Krankenversicherung bei jemandem, der selbstständig ist, unterscheidet sich von derjenigen für die gesetzliche Krankenversicherung. Ein Vorteil dabei ist, dass der Beitrag nicht auf Basis des Einkommens ermittelt wird, sondern anhand anderer Faktoren wie Leistungsumfang, Gesundheitszustand und Alter. Daher ist es schwierig, genau zu bestimmen, wie viel für eine private Krankenversicherung zu zahlen ist. Die Beiträge können bei günstigen Tarifen bei etwa 200 Euro pro Monat beginnen und je nach gewählten Leistungen und individuellen Faktoren deutlich höher ausfallen.

Was ist der Mindestbeitrag bei der Krankenversicherung für Selbstständige?

In der Regel nimmt die gesetzliche Krankenversicherung an, dass Selbstständige ein hohes Einkommen haben. Daher werden sie standardmäßig mit dem Höchstsatz in der gesetzlichen Krankenversicherung eingestuft. Wenn jedoch ein freiwillig versichertes Mitglied der Krankenkasse wenig oder gar nichts verdient, legt die Krankenkasse ein fiktives Mindesteinkommen für die Beitragsberechnung zugrunde. Indem Sie also niedrigere Einkünfte nachweisen, können Sie als Selbstständige ihre Krankenkassenbeiträge reduzieren. Dabei müssen bestimmte Mindesteinkommensgrenzen eingehalten werden. Der Mindestbeitrag für gering verdienende Selbstständige beträgt monatlich 1.131,67 Euro. Die Fachbezeichnung für das fiktive Mindesteinkommen ist “Mindestbemessungsgrundlage”.

Welchen Höchstbeitrag zahlen Selbstständige für die Krankenversicherung?

Krankenversicherungen berücksichtigen Einnahmen nur bis zur Beitragsbemessungsgrenze, die derzeit bei 59.850 Euro jährlich angesetzt ist, das entspricht 4.987,50 Euro monatlich (Werte für 2023). Bis zur Beitragsbemessungsgrenze unterliegt das Einkommen eines Angestellten der Beitragspflicht, während Einkommen darüber hinaus beitragsfrei ist. Bis zur Versicherungspflichtgrenze müssen Arbeitnehmer gesetzlich krankenversichert sein. Wenn jemand mehr als diesen Betrag verdient, besteht die Möglichkeit, sich privat krankenversichern zu lassen.

Kein Einkommensnachweis bei Höchstbetrag

Selbstständige mit einem jährlichen Einkommen von mindestens 59.850 Euro (Wert für 2023) müssen keinen Einkommensnachweis bei der Krankenversicherung vorlegen, da sie sowieso den Höchstbeitrag entrichten.

Wie kann ich als Selbstständiger Krankenkassenbeiträge sparen?

Was kann ich tun, wenn die Krankenversicherung zu teuer ist? Trotz niedrigerer Mindestbemessungsgrenze im Vergleich zum vergangenen Jahr ist auch die gesenkte Grenze für viele Selbstständige immer noch zu hoch angesetzt, da ihr tatsächliches Einkommen oftmals unter dem Wert liegt. Daher bleibt für diese Personen weiterhin die Frage offen, wie sie mit den überhöhten Anforderungen der Krankenkassen gegenüber Selbstständigen mit geringem Einkommen umgehen sollen. Wir zählen Ihnen nachfolgend zehn Tipps auf, was Sie tun können, wenn die Krankenkassenbeiträge zu teuer sind.

1.Wahl der Versicherung

Vergleichen Sie die Leistungen und Beiträge der gesetzlichen (GKV) und privaten Krankenversicherungen (PKV), um die für Ihre Bedürfnisse und finanzielle Situation passendste Option zu finden.

2. Tarifanpassung

Wenn Sie privat versichert sind, prüfen Sie, ob ein Wechsel in einen günstigeren Tarif möglich ist. Dabei könnten Sie auf bestimmte Zusatzleistungen verzichten oder eine höhere Selbstbeteiligung in Kauf nehmen, um die Beiträge zu reduzieren.

3. Notlagentarif

In finanziellen Notlagen können Sie sich über den Notlagentarif informieren, den private Krankenversicherungen verpflichtend anbieten müssen. Dieser Tarif bietet einen Basisschutz zu reduzierten Beiträgen.

4. Verzicht auf Krankengeld

Selbstständige können erwägen, auf Krankengeld zu verzichten, um die Beiträge zu verringern. Bedenken Sie jedoch, dass Sie im Krankheitsfall keine Lohnfortzahlung erhalten und die Entscheidung gut abwägen sollten.

5. Familienversicherung

Falls Sie verheiratet sind und nur geringe Einnahmen haben, prüfen Sie, ob Sie als Familienversicherter bei Ihrem gesetzlich versicherten Partner eingestuft werden können. Dadurch könnten Sie ebenfalls Beiträge einsparen.

6. Einkommensnachweis

Stellen Sie sicher, dass Sie der Krankenkasse immer aktuelle Einkommensnachweise vorlegen. Bei gesetzlich Versicherten basieren die Beiträge auf dem Einkommen, sodass eine Anpassung der Beiträge an Ihr aktuelles Einkommen möglich ist.

7. Kostenoptimierung

Analysieren Sie Ihre persönlichen und geschäftlichen Ausgaben, um mögliche Einsparpotenziale zu identifizieren und mehr Geld für die Krankenkassenbeiträge zur Verfügung zu haben.

8. Einnahmen maximieren

Arbeiten Sie daran, Ihr Geschäft auszubauen, bessere Kunden zu gewinnen und Ihre Einnahmen zu erhöhen, um die Krankenversicherungsbeiträge besser stemmen zu können.

9. Zu viel gezahltes Geld zurückverlangen

Ein Vorteil für Selbstständige besteht darin, dass bei fehlenden Einkommensnachweisen, beispielsweise aufgrund eines fehlenden Steuerbescheids, zunächst der Höchstbeitrag von 977,55 Euro (2023) für Kranken- und Pflegeversicherung fällig wird. Sobald der tatsächliche Verdienst bei der Krankenkasse nachgewiesen werden kann und dieser geringer ausfällt, wird der Beitrag entsprechend angepasst. Selbstständige können ihre Beiträge für bis zu zwölf Monate rückwirkend neu festlegen lassen, indem sie ihren Steuerbescheid nachreichen. Dies kann für viele eine Rückerstattung bedeuten.

10. Steuerliche Absetzbarkeit

Nutzen Sie die Möglichkeit, Ihre Krankenversicherungsbeiträge als Betriebsausgaben oder Sonderausgaben steuerlich geltend zu machen. Dadurch können Sie Ihre Steuerlast reduzieren und indirekt die finanzielle Belastung durch Ihre Krankenkassenbeiträge verringern. Konsultieren Sie hierzu einen Steuerberater, um die optimale Vorgehensweise für Ihre individuelle Situation zu ermitteln.

Die Pandotax Steuerberatungsgesellschaft

Wie kann ein Steuerberater bei den Beiträgen zur Krankenversicherung für Selbstständige helfen?

Ein Steuerberater kann Selbstständigen dabei helfen, ihre Krankenversicherungsbeiträge effektiv zu verwalten und möglicherweise zu reduzieren. Einige Möglichkeiten, wie ein Steuerberater unterstützend wirken kann, sind:

1. Einkommensnachweise und Steuerbescheide

Ein Steuerberater kann Selbstständigen dabei helfen, ihre Einkommensnachweise und Steuerbescheide korrekt und rechtzeitig einzureichen. Diese Dokumente sind für die Berechnung der Krankenversicherungsbeiträge entscheidend und können dazu beitragen, die Beiträge auf der Grundlage des tatsächlichen Einkommens anzupassen.

2. Berücksichtigung von Betriebsausgaben und Werbungskosten

Ein Steuerberater kann Selbstständigen dabei helfen, sämtliche Betriebsausgaben und Werbungskosten korrekt zu erfassen und geltend zu machen. Dadurch kann das zu versteuernde Einkommen reduziert werden, was wiederum die Krankenversicherungsbeiträge beeinflusst.

3. Beratung bei der Wahl der Krankenversicherung

Ein Steuerberater kann Selbstständigen dabei helfen, die Vor- und Nachteile der privaten und gesetzlichen Krankenversicherung abzuwägen und die am besten geeignete Option für ihre individuelle Situation zu finden.

4. Optimierung von Steuer- und Sozialversicherungsbeiträgen

Ein Steuerberater kann Selbstständigen dabei helfen, ihre Steuer- und Sozialversicherungsbeiträge zu optimieren, um finanzielle Belastungen zu reduzieren.

5. Beratung zu steuerlichen Vorteilen und Förderungen

Ein Steuerberater kann Selbstständigen über steuerliche Vorteile und Förderungen informieren, die sie in Anspruch nehmen können, um ihre finanzielle Belastung zu verringern.

Fazit:

Wer selbstständig ist und die richtige Krankenversicherung sucht, sollte sich genauestens beraten lassen, um möglichst wenig Beiträge zahlen zu müssen. Die Pandotax Steuerberatungsgesellschaft bietet Ihnen gerne wertvolle Unterstützung bei der Verwaltung und Optimierung Ihrer Krankenversicherungsbeiträge an. Durch die Zusammenarbeit mit unseren Experten können Sie sicherstellen, dass Sie in Bezug auf Ihre Krankenversicherung gut informiert sind und finanzielle Entlastung erzielen. Nehmen Sie gerne Kontakt zu uns auf!

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.