Mit großer Begeisterung für die eigene Geschäftsidee starten viele Unternehmensgründer als Einzelunternehmer in die Selbstständigkeit. Auf diese Weise kann der Gewerbebetrieb schnell, kostengünstig und vergleichsweise unkompliziert eingerichtet werden. Wenn sich respektable Erfolge einstellen und die Umsätze steigen, denken viele Unternehmer über eine Umwandlung von Einzelunternehmen in eine GmbH nach. Doch: Kann man ein Einzelunternehmen in eine GmbH umwandeln? Erfahren Sie hier mehr darüber, welche Möglichkeiten es gibt, die Rechtsform zu ändern und was Sie unbedingt beachten sollten. Hierzu haben wir Ihnen eine praktische Checkliste erstellt, die Sie ganz einfach als PDF downloaden können.

Inhaltsverzeichnis

Die wichtigsten Punkte vorab:

- Mit steigendem Umsatz denken viele Einzelunternehmer darüber nach, ihre Geschäftstätigkeit in Form einer GmbH weiterzuführen.

- Insbesondere Haftungsgründe spielen hier eine große Rolle: Einzelunternehmer haften mit ihrem gesamten Privatvermögen, bei einer GmbH ist die Haftung auf das Gesellschaftsvermögen beschränkt.

- Es gibt diverse Möglichkeiten, ein Einzelunternehmen in eine GmbH zu verwandeln, allen voran die Ausgliederung und Einbringung.

- Wenn es um die Kosten einer Umwandlung geht, muss zunächst das Stammkapital der GmbH aufgebracht werden (mindestens 25.000 Euro) und es fallen unmittelbar (Beratungs-)Kosten an.

- Der Weg zum Rechtsformwechsel sollte unbedingt von einem Steuerberater und einem Fachanwalt begleitet werden.

Was ist eine GmbH?

Eine GmbH ist eine Abkürzung für eine Gesellschaft mit beschränkter Haftung. Es handelt sich dabei um eine Rechtsform für Unternehmen, die in vielen Ländern, einschließlich Deutschland, Österreich und der Schweiz, weit verbreitet ist. Eine GmbH zeichnet sich dadurch aus, dass das Geschäftskapital in Anteile aufgeteilt ist, die von Gesellschaftern gehalten werden. Im Gegensatz zur Einzelunternehmung oder Personengesellschaft haften die Gesellschafter jedoch nur mit ihrem eingebrachten Kapital und nicht mit ihrem Privatvermögen. Die GmbH ist somit eine Form der Haftungsbeschränkung und bietet den Gesellschaftern damit eine gewisse Sicherheit und Planbarkeit.

Kann man ein Einzelunternehmen in eine GmbH umwandeln?

Es ist möglich, ein Einzelunternehmen in eine GmbH umzuwandeln. Die Begriffe Einzelunternehmung, Einzelunternehmer, Einzelfirma, Einzelbetrieb oder Ich-AG werden umgangssprachlich oft als Synonyme für das Einzelunternehmen verwendet. Allerdings handelt es sich rechtlich und steuerlich um dieselbe Unternehmensform, sodass alle diese Unternehmen in eine GmbH umgewandelt werden können.

Es gibt verschiedene Möglichkeiten, eine Umwandlung durchzuführen, wie z.B. die Ausgliederung oder Einbringung, und es ist wichtig, die Vor- und Nachteile jeder Methode abzuwägen. In der Praxis wird die Umwandlung jedoch meist durch eine Ausgliederung durchgeführt.

Beachten Sie allerdings:

Wenn das Unternehmen noch nicht im Handelsregister als eingetragener Kaufmann (e.K.) registriert ist, muss es je nach Art der Umwandlung möglicherweise vor der Umwandlung in das Handelsregister eingetragen werden.

Was bedeutet die Umwandlung eines Einzelunternehmens in eine GmbH?

Die Umwandlung eines Einzelunternehmens in eine GmbH bezieht sich auf die Änderung der Rechtsform eines Unternehmens. Ein Einzelunternehmer betreibt sein Unternehmen alleine, ohne Partner oder Gesellschafter. In diesem Fall haftet der Unternehmer persönlich mit seinem gesamten Vermögen für die Schulden des Unternehmens.

Wenn der Einzelunternehmer sein Unternehmen in eine GmbH umwandelt, wird das Unternehmen in eine Gesellschaft mit beschränkter Haftung umgewandelt. Die persönliche Haftung des Unternehmers wird auf das eingebrachte Kapital beschränkt. Die Gesellschaft wird zu einem eigenständigen Rechtssubjekt, das von den Gesellschaftern getrennt ist. Die Gesellschafter haften nur noch mit ihrem eingebrachten Kapital.

Die Umwandlung eines Einzelunternehmens in eine GmbH kann aus verschiedenen Gründen sinnvoll sein. Zum Beispiel kann die Umwandlung die Haftungsrisiken des Unternehmens reduzieren und die Möglichkeit bieten, Kapital von Investoren aufzunehmen. Allerdings sind bei einer Umwandlung auch formale Anforderungen zu erfüllen, wie z.B. die Gründung einer GmbH und die Eintragung ins Handelsregister.

Warum sollte man ein Einzelunternehmen in eine GmbH umwandeln?

Die Umwandlung vom Einzelunternehmens zur GmbH hat Vorteile. Einige Gründe, warum man eine Umwandlung in Betracht ziehen könnte, sind die Folgenden:

Haftungsbeschränkung

Die persönliche Haftung des Einzelkaufmanns ist meist der entscheidende Grund für die Umwandlung des Unternehmens in eine GmbH. Denn wenn es in Ihrem Unternehmen zu Problemen mit der Liquidität und zu Forderungsausfällen kommt, haften Sie als Einzelunternehmer mit Ihrem Privatvermögen. Eine Haftungsbeschränkung gibt es nicht und im schlimmsten Fall ist neben dem Unternehmen auch Ihre private Existenz bedroht. Mit der Umwandlung in eine GmbH kann dies vermieden werden: Im Gegensatz zum einzelkaufmännischen Unternehmen beschränkt sich die Haftung bei einer GmbH ausschließlich auf das Gesellschaftsvermögen (siehe § 13 Abs. 2 GmbHG). Die Gesellschafter haften also nur mit dem Betrag, den sie in die GmbH eingebracht haben.

Steuervorteile

Eine GmbH kann steuerlich oft günstiger sein als ein Einzelunternehmen. Zum Beispiel können die Geschäftsführer einer GmbH ihr Gehalt als Betriebsausgaben geltend machen und so die Steuerlast senken. Auch die Gewerbesteuer kann in einem Einzelunternehmen oft nur unzureichend auf die Einkommensteuer des Einzelunternehmers angerechnet werden, bei der GmbH kann dies meist günstiger dargestellt werden.

Imageverbesserung

Eine GmbH kann bei Geschäftspartnern, Kunden und Lieferanten ein höheres Ansehen genießen als ein Einzelunternehmen. Eine GmbH wird oft als solider und professioneller wahrgenommen.

Kapitalaufnahme

Eine GmbH kann einfacher Kapital von Investoren aufnehmen als ein Einzelunternehmen. Investoren sind oft eher bereit, in eine GmbH zu investieren, da die Haftung auf das eingebrachte Kapital beschränkt ist.

Nachfolgeregelung

Eine GmbH kann eine gute Möglichkeit sein, das Unternehmen an eine Nachfolgegeneration zu übergeben. Durch die Übertragung der Geschäftsanteile an die Nachfolger kann die Kontinuität des Unternehmens sichergestellt werden.

Allerdings gibt es bei der Umwandlung vom Einzelunternehmen in eine GmbH nicht nur Vorteile, sondern auch Nachteile. So sollten Sie bedenken, dass eine Umwandlung in eine GmbH mit einigen Formalitäten und Kosten verbunden ist, wie z.B. wie z.B. höhere Gründungskosten, höhere administrative Anforderungen oder höhere Anforderungen an die Buchhaltung und Berichterstattung. Es ist daher empfehlenswert, sich vor einer Umwandlung ausführlich von einem Steuerberater beraten zu lassen, bevor Sie eine Entscheidung treffen.

Wann ist eine Umwandlung in eine GmbH sinnvoll?

Wann ist der richtige Zeitpunkt für die Umwandlung in eine GmbH? Diese Frage lässt sich nicht pauschal beantworten, da dies immer von einer ganzen Reihe unterschiedlicher Faktoren abhängt. Hier spielen insbesondere steuerliche, rechtliche sowie wirtschaftliche Gründe eine große Rolle. Eine gute Einschätzung zu diesem Thema kann Ihnen Ihr Steuerberater bieten, da er im Idealfall genau über die notwendigen Rahmenbedingungen im Hinblick auf Ihr Unternehmen informiert ist. Ein Wechsel zwischen den Rechtsformen ist nicht immer einfach, daher ist zusätzlich auch die Rücksprache mit einem versierten Fachanwalt empfehlenswert. Ein guter Steuerberater wird durch sein Netzwerk die gesamte Abwicklung inklusive Rechtsberatung koordinieren.

Die Pandotax Steuerberatungsgesellschaft

hilft Ihnen gerne kompetent bei der Einschätzung, wann Sie Ihr Einzelunternehmen in eine GmbH umwandeln sollten.

Wie kann man ein Einzelunternehmen in eine GmbH umwandeln? – Umwandlungsmethoden im Überblick

Für die Umwandlung von Einzelunternehmen in eine GmbH gibt es unterschiedliche Methoden, die jeweils mit bestimmten Vor- und Nachteilen für den Unternehmer verbunden sind

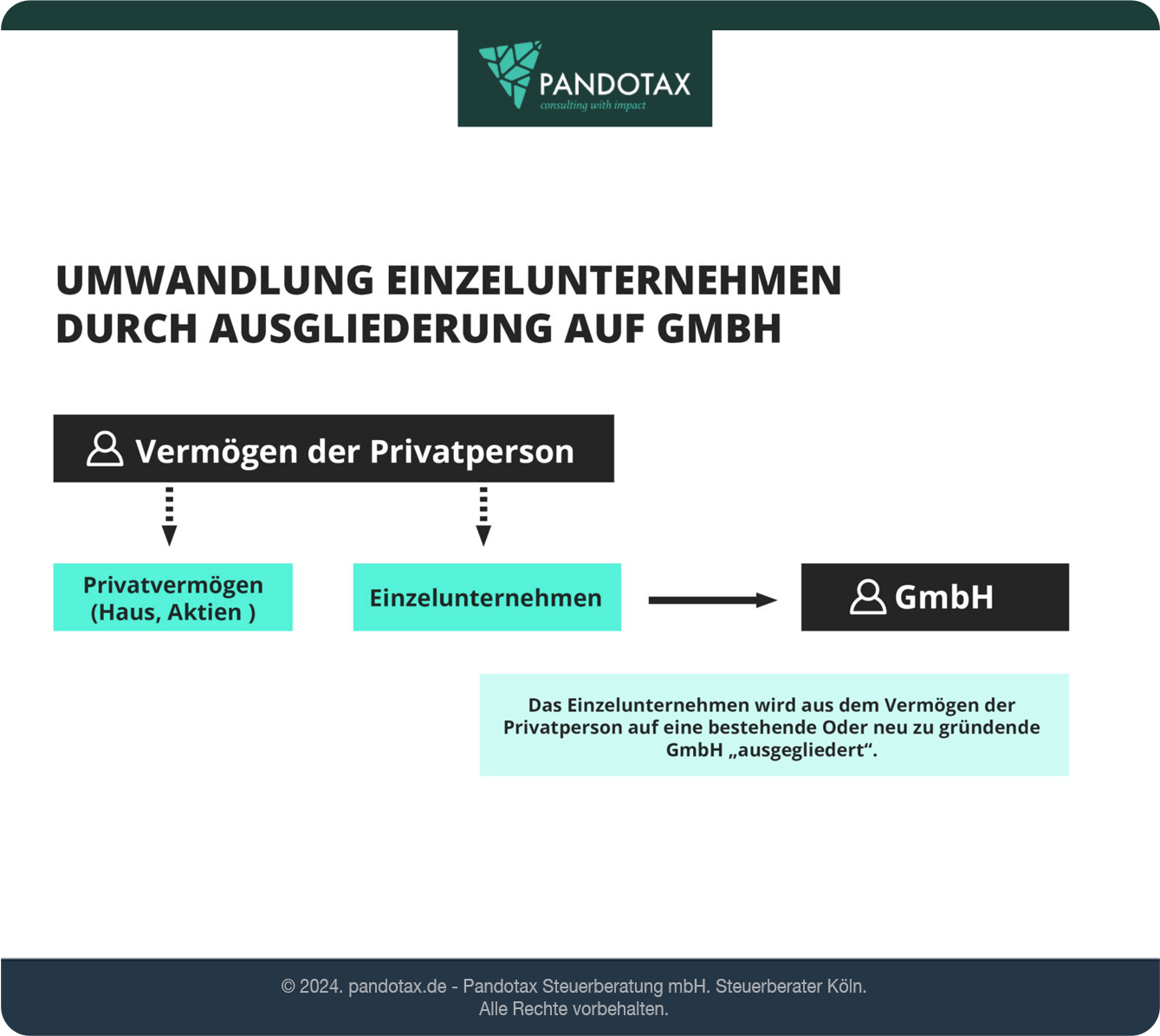

1. Ausgliederung gemäß Umwandlungsgesetz (UmwG)

Das Umwandlungsgesetz (UmwG) regelt die Umwandlung eines Einzelunternehmens in eine GmbH. Voraussetzung nach den Vorgaben in § 152 S. 1 UmwG für diesen Weg ist, dass es sich bei dem Einzelunternehmer um einen im Handelsregister eingetragenen Kaufmann (e.K.) handelt. Zusätzlich darf keine Überschuldung vorliegen (siehe § 152 S. 2 UmwG). Dieser Vorgang ist ein Unterfall der Spaltung und wird als Ausgliederung bezeichnet (siehe § 123 ff. UmwG). Der Name Ausgliederung rührt daher, dass der Einzelunternehmer sein Unternehmen aus seinem persönlichen Vermögen auf eine andere juristische Person, wie beispielsweise eine GmbH, “ausgegliedert”. Dies bedeutet, dass das Unternehmen von dem Vermögen des Einzelunternehmers getrennt wird und als eigenständiges Rechtssubjekt weitergeführt werden kann. Im Hinblick auf die Steuer wird die Ausgliederung gemäß § 20 UmwStG neutral behandelt.

Bei der Ausgliederung wird allgemein zwischen zwei Fällen unterschieden:

- Ausgliederung auf eine neu zu gründende GmbH (Ausgliederung zur Neugründung)

- Ausgliederung auf eine bestehende GmbH (Ausgliederung zur Aufnahme)

Durch eine Ausgliederung kann ein Einzelunternehmer sein gesamtes Unternehmen auf eine GmbH übertragen, indem er die teilweise Gesamtrechtsnachfolge nach § 152 UmwG nutzt. Dies bedeutet, dass mit der Eintragung der Ausgliederung im Handelsregister das gesamte Vermögen des Einzelunternehmers, einschließlich Verbindlichkeiten und Verträgen mit Dritten, auf die GmbH übertragen wird, ohne dass die Zustimmung der Vertragspartner erforderlich ist. Dies ist im Gegensatz zu zivilrechtlichen Umwandlungsvorgängen ein Vorteil, denn hier ist die Zustimmung der Vertragspartner notwendig. Ähnlich wie beim Tod, bei dem Verträge automatisch auf den Erben übergehen, werden Verträge bei einer Gesamtrechtsnachfolge automatisch auf das “neue” Unternehmen übertragen.

Wichtig:

Nur eingetragene Kaufleute dürfen eine Ausgliederung durchführen. Dies bedeutet, dass Einzelunternehmen, die nicht im Handelsregister eingetragen sind, ihren Eintrag vor der Ausgliederung vornehmen müssen, um diesen Prozess durchführen zu können.

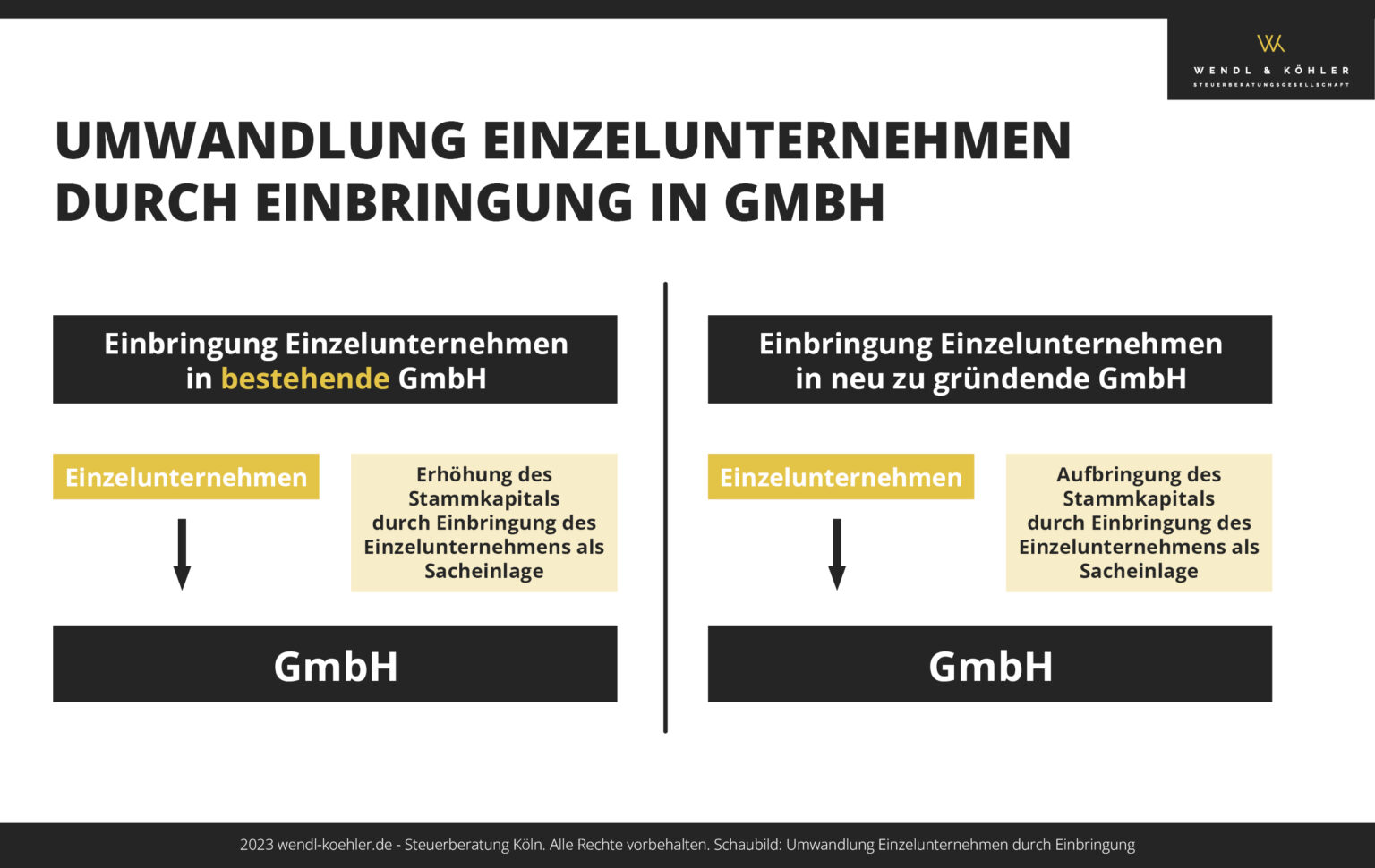

2. Einbringung in eine GmbH durch Sachgründung / Sachkapitalerhöhung

Dieser Weg vollzieht sich außerhalb der Regelungen des Umwandlungsgesetzes und wird daher auch als zivilrechtliche Umwandlungsmethode bezeichnet. Auch bei dieser Methode kann die Umwandlung von Einzelunternehmen in eine GmbH im Zuge einer Neugründung oder alternativ durch Übertragung in eine bereits bestehende GmbH erfolgen. Im letzteren Fall wird die Einbringung auf dem Weg einer Sachkapitalerhöhung vorgenommen. Das Einzelunternehmen (e.K.) wird als Einlage im Sinne einer Kapitalerhöhung in die bestehende GmbH eingebracht. Das Registergericht überprüft den notwendigen Sachkapitalerhöhungsbericht und anschließend wird die Eintragung der Kapitalerhöhung im Handelsregister vorgenommen. Mit diesem Eintrag ist die Übertragung des Einzelunternehmens auf die GmbH vollständig vollzogen.

Ist eine GmbH-Neugründung erforderlich, erfolgt die Umwandlung im Zuge einer Sachgründung. Hier wird das Einzelunternehmen als Stammeinlage im Zuge der Gründung als Teil des Betriebsvermögens der GmbH zugeführt. Eine Eintragung in das Handelsregister erfolgt nach Prüfung des Sachgründungsberichts. Mit dem Eintrag ist die Umwandlung von Einzelunternehmen in eine GmbH vollzogen. Meist übernimmt der Unternehmer nun die Funktion des Geschäftsführers.

Bitte beachten Sie:

Im Gegensatz zur Ausgliederung nach dem Umwandlungsgesetz gibt es bei diesem Verfahren keine Gesamtrechtsnachfolge. Dies bedeutet, dass Sie jeden einzelnen Unternehmensgegenstand gemäß den jeweiligen Vorschriften übertragen müssen. Dabei können Schwierigkeiten mit bestehenden Gläubigern auftreten, da Sie deren Zustimmung einholen müssen (§§ 414, 415 Abs. 1 BGB). Wenn Sie die Zustimmung zur Vertragsübernahme nicht bei allen Vertragspartnern einholen, haften Sie als Kaufmann weiterhin persönlich aus allen Verträgen. Daher scheitert der Weg der Umwandlung über die Sachkapitalerhöhung oder GmbH-Sachgründung oft aufgrund der Notwendigkeit, die Zustimmung der Vertragspartner einzuholen.

Weitere Möglichkeiten der Rechtsformänderung vom Einzelunternehmen in eine GmbH

Neben der Umwandlung in eine GmbH durch Ausgliederung gibt es weitere Alternativen:

Veräußerung

Von einer Veräußerung wird gesprochen, wenn eine entgeltliche Übertragung von Teilen oder des gesamten Einzelunternehmens an eine neue GmbH erfolgt. Dies entspricht jedoch einer verdeckten Sachgründung und ist nicht empfehlenswert.

Bargründung

Nach der Neugründung der GmbH wird das Einzelunternehmen (oder Teile) anschließend als verdeckte Einlage eingebracht. Eine Gewährung von Gesellschaftsrechten oder die Zahlung eines Kaufpreises erfolgt nicht. Eine andere Möglichkeit ist die Bargründung mit anschließender Kapitalerhöhung durch die Einbringung des Einzelunternehmens (zu Buchwerten) in die GmbH.

Verkauf vom Einzelunternehmen an die eigene GmbH

Der Einzelunternehmer kann sein Unternehmen ebenso an seine eigene GmbH verkaufen. Dabei sollten jedoch mögliche hohe Risiken berücksichtigt werden. Wenn der Unternehmer seine GmbH durch eine Bargründung gründet und sein Einzelunternehmen gegen Zahlung eines Kaufpreises an die GmbH verkauft, um das komplexe Sachgründungsverfahren und den Sachgründungsbericht zu vermeiden, kann allerdings eine haftungsträchtige verdeckte Sachgründung entstehen.

Info: Verdeckte Sachgründung

Eine verdeckte Sachgründung liegt vor, wenn das eingezahlte Stammkapital von 25.000 Euro direkt für die Zahlung des Kaufpreises genutzt wird, den der Einzelunternehmer mit seiner GmbH für das Einzelunternehmen vereinbarte. Auch wenn der Anspruch der GmbH gegen den Einzelunternehmer als “Gründer” auf Einzahlung des Stammkapitals mit seiner Kaufpreisforderung gegen die GmbH verrechnet wird, liegt eine verdeckte Sachgründung vor.

Verpachtung

Diese Variante gibt es mit oder ohne die Begründung einer Betriebsaufspaltung. Das Einzelunternehmen wird dabei an eine GmbH verpachtet.

Bitte beachten Sie:

Im § 19 Abs. 4 GmbHG sind verdeckte Sacheinlagen oder verschleierte Sachgründe klar definiert. Je nach Fall kann dies steuerrechtliche, strafrechtliche oder zivilrechtliche Folgen haben. Wenn Sie sich beispielsweise aus Gründen der Haftungsbeschränkung zur Gründung einer GmbH entscheiden, sollten Sie diesen Vorgang nicht ohne die Hilfe eines Steuerberaters sowie nach Rücksprache mit einem erfahrenen Fachanwalt in Angriff nehmen.

“Umwandlung Einzelunternehmen in GmbH” Checkliste zum Download

Hier finden Sie unsere praktische Checkliste zum Thema Umwandlung vom Einzelunternehmen in eine GmbH als PDF zum Download:

Übrigens: Falls Sie bereits als Einzelunternehmer tätig sind und planen, Ihre Rechtsform in eine GmbH umzuwandeln, so finden Sie auch hierfür eine “Checkliste GmbH gründen”.

Einzelunternehmen in GmbH umwandeln und die Steuer

Die Umwandlung eines Einzelunternehmens in eine GmbH kann auch steuerliche Auswirkungen haben. Da die GmbH eine Kapitalgesellschaft ist, unterliegt sie der Körperschaftssteuer anstelle der Einkommensteuer, die für Einzelunternehmer gilt. In einigen Fällen kann dies ein steuerlicher Vorteil sein.

Allerdings hat eine GmbH grundsätzlich keinen Gewerbesteuerfreibetrag. Es ist daher wichtig, eine Steuerberatung hinzuzuziehen, um festzustellen, ob eine Umwandlung aus steuerlicher Sicht sinnvoll ist.

Die Pandotax Steuerberatungsgesellschaft

steht Ihnen zuverlässig und professionell in allen steuerlichen Fragen zur Seite, wenn Sie Ihr Einzelunternehmen in eine GmbH umwandeln möchten.

Wer haftet für die Schulden des Einzelunternehmens nach Umwandlung in eine GmbH?

Obwohl das Einzelunternehmen in eine GmbH umgewandelt wurde, haftet der ehemalige Einzelunternehmer weiterhin persönlich für Schulden und Verbindlichkeiten, die vor der Umwandlung bestanden haben. Dies wird als “Nachhaftung” bezeichnet und dauert in der Regel fünf Jahre gemäß §157 UmwG.

Was kostet die Umwandlung von Einzelunternehmen in eine GmbH?

Möchten Sie ein Einzelunternehmen in eine GmbH umwandeln, kommen Kosten auf Sie zu, die je nach den Umständen des Einzelfalls und den individuellen Anforderungen unterschiedlich sind. Im Allgemeinen können jedoch folgende Kosten anfallen:

Gründungskosten

Die Gründungskosten für eine GmbH beinhalten unter anderem die Notarkosten für die Gründungsurkunde und die Eintragung ins Handelsregister, die Kosten für die Anmeldung beim Finanzamt und die Kosten für die Erstellung der Gesellschaftsverträge.

Stammkapital

In der Regel ist das Stammkapital von 25.000 Euro, das für die Gründung einer GmbH zwingend erforderlich ist, kein regelmäßiger echter Kostenfaktor. Dieses Stammkapital kann bei einer Neugründung oft dadurch aufgebracht werden, dass das Vermögen des Einzelunternehmens mindestens 25.000 Euro wert ist und in die GmbH eingebracht wird. Wenn bereits eine GmbH besteht, entfällt diese Anforderung.

Steuerliche Kosten

Die Umwandlung eines Einzelunternehmens in eine GmbH kann steuerliche Konsequenzen haben, die zu zusätzlichen Kosten führen können. Diese können z.B. durch die Besteuerung stiller Reserven oder die Übertragung von Wirtschaftsgütern entstehen.

Beratungskosten

Es kann sinnvoll sein, einen Rechtsanwalt, einen Steuerberater oder einen Unternehmensberater zur Beratung hinzuzuziehen, um sicherzustellen, dass alle rechtlichen, steuerlichen und finanziellen Anforderungen erfüllt werden. Die Kosten für solche Beratungsleistungen können je nach Umfang und Dauer der Beratung variieren.

Zusammenfassend können die Kosten für die Umwandlung eines Einzelunternehmens in eine GmbH mehrere tausend Euro betragen, je nach Größe des Unternehmens und den individuellen Anforderungen. Es ist ratsam, sich vorab über die genauen Kosten zu informieren und eine gründliche Analyse durchzuführen, um sicherzustellen, dass die Umwandlung sinnvoll und finanziell machbar ist.

Fazit:

Die Umwandlung eines Einzelunternehmens in eine GmbH kann viele Vorteile mit sich bringen. Allerdings sind im Vorfeld diverse Rahmenbedingungen abzuklären und die beste Art der Rechtsformänderung kann für jedes Unternehmen anders sein. Lassen Sie sich daher unbedingt vorher steuerlich beraten. Wir stehen Ihnen gerne für alle diesbezüglichen Fragen zur Verfügung. Unser großes Netzwerk inklusive Fachanwälten kann die rechtlichen Aspekte einer Umwandlung kompetent begleiten. Rufen Sie uns an und vereinbaren Sie einen Termin zum Kennenlernen!

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.