Inhaltsverzeichnis

Das Wichtigste vorab:

- Am 1.1.2020 wurden die Umsatzgrenzen für Kleinunternehmen auf 20.000 Euro erhöht.

- Bis 2019 betrug die Obergrenze noch 17.500 Euro.

- In der Betrachtung von 2020 aus gelten die 22.000 Euro dann schon für den Umsatz 2019.

- Kleinunternehmen müssen keine Umsatzsteuer abführen bis zu diesen Umsatzgrenzen.

- Kleinunternehmen dürfen dann allerdings auch keine Umsatzsteuer berechnen.

- Vorsteuerabzug ist dann ebenfalls nicht möglich.

Was ist ein Kleinunternehmen?

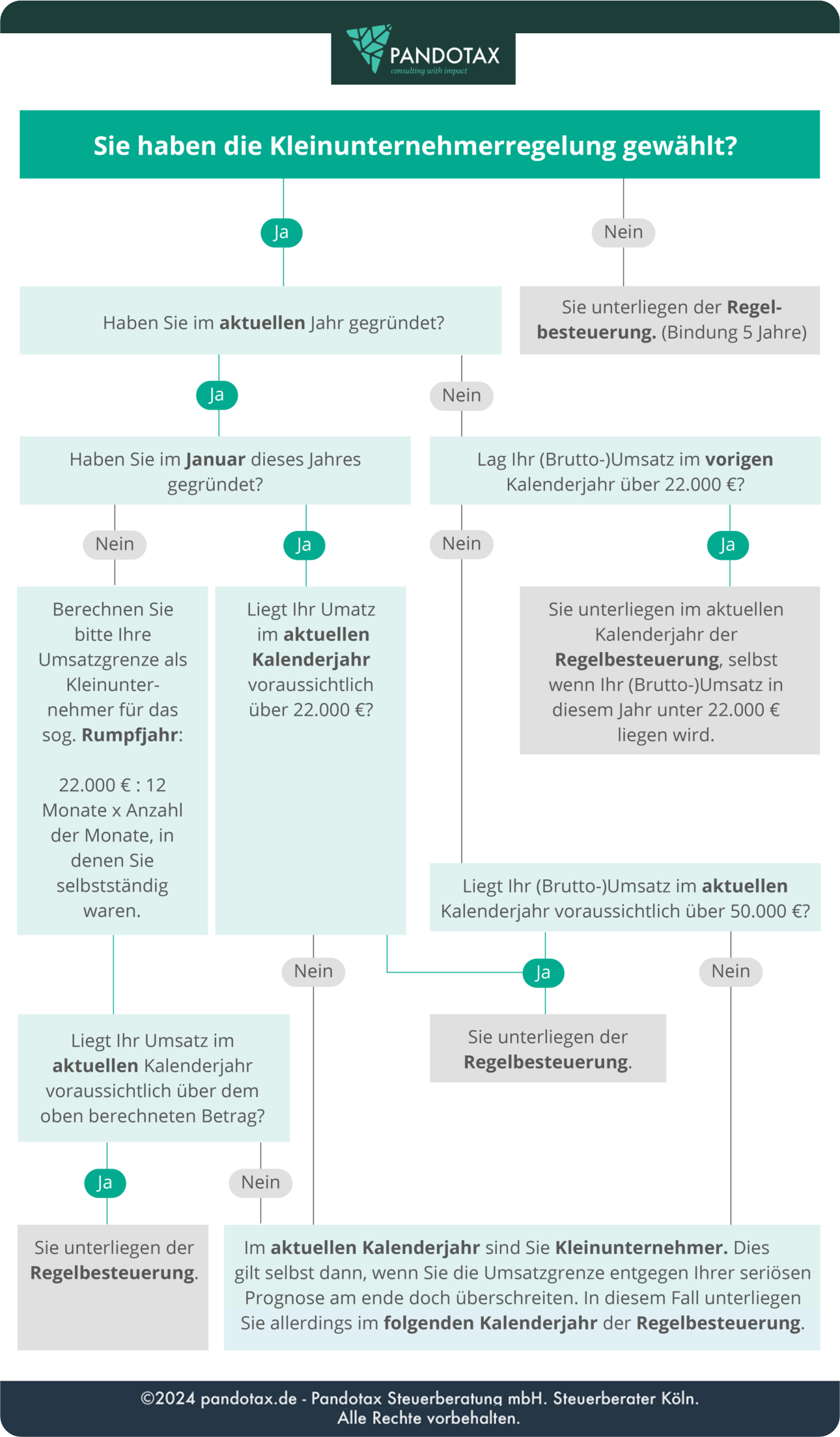

Kleinunternehmen im Sinne des Umsatzsteuergesetzes sind Gewerbetreibende, Selbständige, Freiberufler sowie Land- und Forstwirte, deren Vorjahresumsatz nicht über 22.000 Euro (bis 2019: 17.500 Euro) gelegen hat und die im laufenden Jahr voraussichtlich nicht mehr als 50.000 Euro Umsatz erzielen werden. Kleinunternehmen ist daher keine Rechtsform – sondern hängt vom steuerpflichtigen Umsatz inklusive der darauf entfallenden Umsatzsteuer ab. Liegt der Jahresumsatz im Vorjahr unter 22.000 Euro und werden im folgenden Jahr nicht mehr als 50.000 Euro Umsatz erwartet, bleibt es bei der Kleinunternehmerregelung. Wird eine der beiden Höchstgrenzen überschritten, beginnt automatisch die Regelbesteuerung. Bitte unbedingt beachten, dass hier der Umsatz betrachtet wird – nicht der Gewinn!

Was ist ein Kleinunternehmen?

Die Kleinunternehmerregelung gemäß §19 UstG ist eine Regelung im Umsatzsteuerrecht, das Unternehmen

mit niedrigen Umsätzen eine Vereinfachung in Hinsicht auf Steuerzahlungen anbietet. Die Kleinunternehmung unterliegt zwar dem Umsatzsteuergesetz, es wird jedoch keine Umsatzsteuer vom Finanzamt eingefordert. Allerdings darf bei Inanspruchnahme der Kleinunternehmerregelung auch keine Rechnung mit Umsatzsteuer an Kunden ausgestellt werden. Die Kleinunternehmerregelungsgrenze liegt bei den oben erwähnten Jahresumsätzen. Die Kleinunternehmerregelung kann vom Unternehmen gewählt werden – muss aber nicht gewählt werden.

Vorteile der Kleinunternehmerregelung

Die Kleinunternehmerregelung stellt in erster Linie ein Angebot zur Vereinfachung dar.

Vorteile sind:

- Vereinfachte Buchführung.

- Keine monatliche Anmeldung der Vorsteuer notwendig.

- Preise für Kunden können günstiger angeboten werden, da die Umsatzsteuer nicht berechnet wird.

- Der Wechsel zum Umsatzsteuer-Modell ist später jederzeit möglich.

Nachteile der Kleinunternehmerregelung

Auch bei Unterschreiten der Umsatzsteuergrenze ist es möglich, die Regelung nicht in Anspruch zu nehmen. Denn die Kleinunternehmerregelung hat durchaus auch Nachteile:

- Gerade am Anfang kann die Vorsteuer aus Anschaffungen nicht abgezogen werden.

- Es wirkt oft ein wenig Amateurhaft, keine Umsatzsteuer zu berechnen.

- Soll das Unternehmen dem Vollerwerb dienen, ist mit den niedrigen Umsatzgrenzen wohl keine Existenzsicherung möglich, daher dürfte es eigentlich gar nicht zu den niedrigen Umsätzen kommen.

Falls Sie darüber nachdenken, von vorneherein auf die Kleinunternehmerregelung zu verzichten, beachten Sie bitte, dass Sie an diese Entscheidung fünf Jahre lang gebunden sind. Es soll damit verhindert werden, dass sich Unternehmer im ersten Jahr die Vorsteuer von Anschaffungen erstatten lassen und in weiteren Jahren auf die bequemere Kleinunternehmerregelung wechseln.

Weitere Fragen

Welche Steuern zahlt ein Kleinunternehmen?

Außer bei der Umsatzsteuer gibt es keine Sonderregelungen für Kleinunternehmen. Es sind die üblichen Steuern wie Gewerbesteuer und Einkommenssteuer zu zahlen. Natürlich gibt es auch hier Freibeträge. Darüber hinaus sind Gewerbesteuer und Beiträge zur Industrie- und Handelskammer o.ä. nur bei bestimmten Berufen zu zahlen. Lassen Sie sich diesbezüglich am besten im Vorfeld von einem Steuerberater informieren. Auch die Abgrenzung zum Kleingewerbe ist zu beachten. Auch hier stehen wir gerne für eine Beratung .

Abgrenzung zum Kleingewerbe

Oft werden die Begriffe Kleinunternehmen und Kleingewerbe in einem Atemzug genannt. Dabei werden mit den Begriffen zwei völlig unterschiedliche Sachverhalte bezeichnet. Als Kleingewerbe werden lt. § 1 Abs. 2, HGB nur Gewerbetreibende bezeichnet, bei denen „das Unternehmen nach Art und Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb nicht erfordert“. Die Regelungen des Handelsgesetzes gelten für diese Betriebe daher nicht. In der Regel trifft dies auf kleine Gewerbe- und Industriebetriebe zu und auf viele Freiberufler. Ärzte, Rechtsanwälte, Architekten sowie Land- und Forstwirte sind jedoch z.B. keine Kleingewerbetreibende – können aber durchaus Kleinunternehmer sein. Alle im Handelsregister eingetragenen Firmen gelten automatisch als Kaufleute und sind daher keine Kleingewerbebetriebe.

Kleinunternehmen für Existenzgründer

Gerade für Existenzgründer ist die Kleinunternehmerregelung oft sehr vorteilhaft. Eine haupt- oder nebenberufliche Gründung wird – zumindest zu Beginn und bei niedrigen Umsätzen – nicht durch aufwendige Buchführung und Umsatzsteueranmeldungen belastet. Trotzdem gilt es, die Umsatzprognosen realistisch einzuschätzen. Sobald die Umsatzgrenzen überschritten werden, ist Umsatzsteuer zu zahlen.

Rechtsform von Kleinunternehmen

Es gibt keine Vorschriften, welche Rechtsform ein Kleinunternehmen haben darf. Es sind sowohl Personengesellschaften als auch Kapitalgesellschaften möglich. Wichtig ist jedoch, dass die Umsatzsteuergrenze sich auf die einzelne Person bezieht. Eine einzige natürliche oder juristische Person kann zwar theoretisch mehrere Kleinunternehmen gleichzeitig führen – die Umsatzgrenzen sind jedoch insgesamt (= Summe aller Umsätze) nicht zu überschreiten.

Kleinunternehmerregel EU-weit?

Am 8.11.2019 haben die Finanzminister der EU-Mitgliedstaaten vereinbart, die Vorschriften für Kleinunternehmen zu vereinfachen. Bisher gelten die Regelungen nur für inländische Unternehmen. Eine Reform soll es in Zukunft ermöglichen, auch Kleinunternehmen mit Sitz in anderen Mitgliedsstaaten eine Befreiung von der Umsatzsteuer zu ermöglichen.

Fazit:

Gerade für Existenzgründer und nebenberuflich Selbständige bietet die neue, höhere Umsatzsteuergrenze mehr Spielraum und schützt länger vor regelmäßigen Umsatzsteuermeldungen. Inwieweit die Nutzung der Kleinunternehmerregelung für Sie sinnvoll ist und kostengünstig ist, prüfen wir gerne gemeinsam.

Vereinbaren Sie noch heute einen Termin zum unverbindlichen Kennenlernen!

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.