Scheidung, Erbschaft, neue Lebensplanung – für den Verkauf eines Hauses kann es unterschiedliche Gründe geben. Doch was ist mit den Gewinnen, die beim Verkauf erzielt werden? Müssen diese versteuert werden? Wenn ja, welche Steuer ist zu zahlen? Und wie könnte man beim Hausverkauf Steuern sparen? Erfahren Sie hier mehr, in welchen Fällen Steuern zu zahlen sind und in welchen Fällen nicht und worauf man allgemein beim Hausverkauf achten sollte.

Inhaltsverzeichnis

Welche Steuern fallen beim Hausverkauf an?

Die Antwort auf die Frage, welche Steuern beim Verkauf eines Hauses anfallen, ist maßgeblich davon abhängig, ob es sich um ein selbst genutztes Privathaus, ein teilweise vermietetes Objekt oder um eine Immobilie aus Betriebsvermögen handelt.

Gewerblicher Verkauf einer Immobilie

Im Falle des Verkaufs einer Immobilie aus dem Betriebsvermögen sind Steuern auf die Veräußerungsgewinne grundsätzlich fällig. Wenn der Verkauf als gewerblicher Grundstückshandel eingestuft wird, ist der Verkäufer auch zur Zahlung von Gewerbesteuer verpflichtet. Bei gewerblichem Grundstückshandel ist gegebenenfalls auch Umsatzsteuer fällig. Dies ist jedoch nicht zwingend der Fall, hier bedarf es mit Blick auf die Option nach § 9 (3) UStG unbedingt einer intensiven Beratung.

Ändern sich die Umstände zur Verwendungsabsicht, muss ein Unternehmer eine Vorsteuerberichtigung vornehmen (§ 15a UStG „Berichtigung des Vorsteuerabzugs“). Grundsätzlich beträgt der maßgebliche Zeitraum fünf Jahre, bei Grundstücken inklusive Gebäuden und sonstigen Bestandteilen gilt jedoch ein Korrekturzeitraum von zehn Jahren. In der Regel trifft dies eher bei vermieteten Objekten im gewerblichen Bereich zu. Auch hier ist unbedingt die Rücksprache mit Ihrem Steuerberater ratsam.

Privater Verkauf einer Immobilie

Gewerbesteuer und Umsatzsteuer wird bei privaten Verkäufen von Immobilien nicht erhoben. Allerdings kann die sogenannte Spekulationssteuer anfallen. Als Käufer ist außerdem Grunderwerbssteuer zu zahlen. Zusätzlich ist die 3-Objekte-Regel zu beachten.

Sonderregelung: Verkauf innerhalb der Familie

Falls eine Immobilie privat an den Ehepartner oder an die Kinder verkauft wird, fällt keine Grunderwerbssteuer an!

Was ist Spekulationssteuer und wann fällt sie an?

Die sogenannte Spekulationssteuer ist eigentlich ein Teil der Einkommensteuer und wird für private Veräußerungen angewendet. Sie fällt zum Beispiel an, sobald eine vermietete Immobilie innerhalb von 10 Jahren nach Erwerb verkauft wird. Liegen zwischen Anschaffung und Verkauf mehr als 10 Jahre, muss der Gewinn nicht versteuert werden. Falls Spekulationssteuer anfällt, wird diese mit dem persönlichen Satz der Einkommensteuer veranlagt.

Sonderregelung: Teilweise Eigennutzung innerhalb der letzten 10 Jahre

Falls die Immobilien zumindest im Jahr des Verkaufs sowie in in den beiden davor liegenden Jahren selbst bewohnt wurde, ist ebenfalls keine Spekulationssteuer zu zahlen. Dies gilt auch für angebrochene Jahre!

Wie hoch ist die Spekulationssteuer bei Immobilien?

Die Höhe der Spekulationssteuer hängt ab vom Gewinn – also vom Wertzuwachs der Immobilie – und vom persönlichen Einkommensteuersatz.

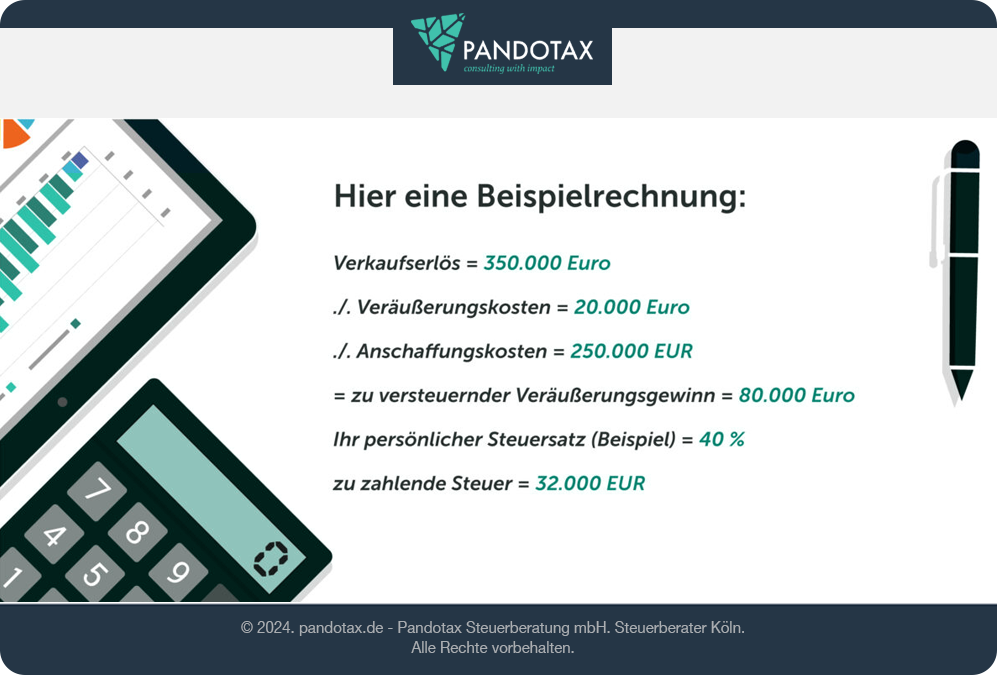

Wie berechnet sich die Spekulationssteuer bei Immobilien?

Grundsätzlich wird der Wertzuwachs als Differenz zwischen Anschaffungskosten und Veräußerungskosten definiert. Zu den Anschaffungskosten zählen neben dem eigentlichen Kaufpreis auch die anfallenden Nebenkosten (Notar, Makler, Energieausweis o.ä.). Wurden bei einem vermieteten Objekt beim Finanzamt Abschreibungen geltend gemacht, mindern diese die Höhe der Anschaffungskosten.

Kann man die Spekulationssteuer umgehen?

Umgehen können Sie die Spekulationssteuer nur dann, wenn Sie das Ende der Spekulationsfrist beachten oder das entsprechende Objekt für zwei Jahre sowie im Jahr der Veräußerung selbst nutzen. Unter dem Begriff Selbstnutzung versteht der Gesetzgeber die Nutzung der Wohnung oder des Hauses zu Wohnzwecken durch Sie selbst und/oder Ihre Familie.

Hier ist Vorsicht geboten: Es werden hier ausschließlich Kinder mitgerechnet, für die Sie Kindergeld beziehen. Es reicht also nicht, wenn Ihre erwachsenen Kinder die Immobilie bewohnen.

Es gibt Ausnahmen, die unbedingt beachtet werden sollten. Wenn Sie sich beispielsweise von Ihrer Lebensgefährtin trennen und aus der gemeinsamen Wohnung ausziehen, die Räumlichkeiten jedoch der Ex-Freundin und dem gemeinsamen Kind zu Wohnzwecken überlassen, sind Sie bei einem Verkauf der Wohnung vor dem Ende der Spekulationsfrist nicht automatisch von der Steuer befreit. Dies wäre nach Ansicht des Finanzgerichts in Hessen nur dann der Fall, wenn der Ex-Lebensgefährtin lediglich ein Zimmer unentgeltlich überlassen und die Wohnung von Ihnen hätte theoretisch weiter mit genutzt werden können (Az.: 1 K 1654/14).

Wann beginnt die Spekulationsfrist?

Ausschlaggebend für Beginn und Ende der Spekulationsfrist ist das Datum der Beurkundung des jeweiligen Kaufvertrages. Wurde das Haus selbst errichtet, beginnt diese Frist mit dem Kaufdatum des Grundstückes. Wenn Sie also bereits 15 Jahre im Besitz eines Grundstückes sind und erst im vergangenen Jahr darauf ein Haus errichtet haben, würde dennoch bei einem Verkauf das Kaufdatum des Grundstückes zählen. Sie müssten in diesem Fall bei einem Verkauf keine Steuer entrichten.

Ich möchte ein geerbtes Haus verkaufen. Wie hoch ist die Steuer?

Die Höhe der Steuern bei geerbten Objekten richtet sich nach dem Verwandtschaftsgrad zum Erblasser sowie nach dem Wert des Nachlasses. Bei Ehegatten wird bis zu 500.000 Euro, bei Kindern bis zu 400.000 Euro und bei Enkeln bis zu 200.000 Euro keine Steuer erhoben. Höhere Beträge über der jeweiligen Grenze werden in der sogenannten Steuerklasse I der Erbschaftssteuer veranlagt.

Was ist die 3-Objekt-Grenze?

Falls Sie mehrere Immobilien besitzen und diese veräußern möchten, sollten Sie neben der Einhaltung der Spekulationsfrist auch die 3-Objekt-Grenze beachten. Verkaufen Sie innerhalb von fünf Jahren drei oder mehr Objekte, greifen automatisch die Bestimmungen des gewerblichen Grundstückshandels (§ 15 EStG). Diese Regelung greift auch rückwirkend: Falls Sie beispielsweise bereits zwei Wohnungen steuerfrei verkauft haben, wird bei einem dritten Verkauf möglicherweise eine rückwirkende Besteuerung für die beiden anderen Objekte fällig. Prüfen Sie daher vor einem geplanten Verkauf dieses Thema unbedingt mit Ihrem Steuerberater.

Was gibt es beim Hausverkauf allgemein zu beachten?

Vor dem Verkauf sollten Sie sich unbedingt über den Marktwert des Hauses informieren und gegebenenfalls eine Immobilienbewertung in Auftrag geben. Überspringen Sie diesen Schritt keinesfalls, es könnte Sie viel Geld kosten. Gleichzeitig können Sie dabei prüfen lassen, ob statt eines Verkaufs die Vermietung eine Alternative wäre. Damit könnten ggfs. die Spekulationsfrist überbrückt werden. Lassen Sie sich dazu jedoch unbedingt kompetent beraten.

Wie kann ich beim Hausverkauf Steuern sparen?

Tipp: Den Verkauf sollten Sie bei der Steuererklärung keinesfalls versuchen zu verschweigen, um Steuern zu sparen. Das Finanzamt wird generell durch den Notar über die entsprechende Transaktion informiert.

Fazit:

Ein Hausverkauf sollte möglichst nicht kurzfristig und übereilt erfolgen. Vor dem Verkauf sollten Sie unbedingt steuerliche Beratung in Anspruch nehmen. Dort können Themen wie anfallende Erbschaftssteuer, Spekulationssteuer und eventuell Alternativen zum Verkauf besprochen werden. Damit Sie keine unangenehmen Überraschungen erleben. Wir von der Pandotax Steuerberatungsgesellschaft stehen Ihnen gerne zur Verfügung. Vereinbaren Sie einfach einen Termin mit unserem Sekretariat.

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.