Rückstellung in der Bilanz bilden

Rückstellungen sind ein wesentliches Instrument der Bilanzierung, mit dem Unternehmen zukünftige Verpflichtungen und drohende Verluste realistisch abbilden können. Ob Pensionsrückstellungen, Gewährleistungsrückstellungen oder Rückstellungen für Prozesskosten – die korrekte Bildung und Bewertung von Rückstellungen ist entscheidend für die zutreffende Darstellung der finanziellen Lage eines Unternehmens. Dieser Beitrag erläutert, wie Rückstellungen gebildet werden, welche gesetzlichen Vorschriften zu beachten sind und welche Auswirkungen sie auf die Steuerbilanz haben. Erfahren Sie, wie Sie durch eine strategische Rückstellungsplanung Ihre Unternehmensfinanzen absichern und optimieren können.

Inhaltsverzeichnis

Die wichtigsten Punkte vorab:

- Definition: Rückstellungen sind ungewisse Verbindlichkeiten oder drohende Verluste, die am Bilanzstichtag berücksichtigt werden müssen. Sie betreffen Verpflichtungen, deren Eintreten und Höhe ungewiss sind, aber mit hinreichender Wahrscheinlichkeit erwartet werden.

- Bildung: Rückstellungen werden gebildet, wenn eine Verbindlichkeit wahrscheinlich ist und deren Höhe geschätzt werden kann. Dies ist erforderlich, um zukünftigen Zahlungsverpflichtungen nachzukommen.

- Ausweis: Rückstellungen werden auf der Passivseite der Bilanz unter "B. Rückstellungen" ausgewiesen. Sie sind Fremdkapital und sollten nicht mit Rücklagen, die zum Eigenkapital gehören, verwechselt werden.

- Arten: Es gibt verschiedene Arten von Rückstellungen, wie Pensionsrückstellungen, Steuerrückstellungen und Drohverlustrückstellungen. Diese decken unterschiedliche ungewisse Verbindlichkeiten ab.

- Bewertung: Rückstellungen sind nach dem Erfüllungsbetrag anzusetzen und müssen regelmäßig überprüft werden. Sie sollten nach bestem Gewissen geschätzt werden, und bei einer Laufzeit von mehr als einem Jahr müssen sie verzinst werden.

Definition: Rückstellung

Eine Rückstellung in der Steuerbilanz ist ein bilanzielles Instrument zur Berücksichtigung zukünftiger Verpflichtungen oder drohender Verluste, die am Bilanzstichtag bereits erkennbar, aber in ihrer Höhe oder im Zeitpunkt ihres Eintritts noch ungewiss sind. Sie dient dazu, eine realistische Darstellung der finanziellen Situation eines Unternehmens zu gewährleisten und folgt dem Prinzip der kaufmännischen Vorsicht.

Bildung von Rückstellungen

Um eine Rückstellung korrekt zu bilden, müssen zunächst die Voraussetzungen sorgfältig geprüft werden. Es muss eine ungewisse Verbindlichkeit oder ein drohender Verlust vorliegen, wobei die Verbindlichkeit am Bilanzstichtag bereits begründet sein muss. Darüber hinaus muss es wahrscheinlich sein, dass die Verbindlichkeit tatsächlich eintreten wird.

Nach Feststellung der Voraussetzungen ist die Höhe der Rückstellung zu bestimmen. Diese ist nach bestem Wissen und Gewissen unter Beachtung des Grundsatzes der kaufmännischen Vorsicht zu schätzen. Die Schätzung sollte fundiert und nachvollziehbar sein, um einer späteren Überprüfung standzuhalten.

Bei der Buchung ist zu beachten, dass Rückstellungen immer netto, d.h. ohne Umsatzsteuer, gebucht werden. Die Buchung erfolgt auf der Passivseite der Bilanz unter „B. Rückstellungen“. Gleichzeitig wird in der Gewinn- und Verlustrechnung ein entsprechender Aufwand verbucht.

Eine sorgfältige Dokumentation ist erforderlich. Die Grundlagen für die Berechnung der Rückstellung sollten für eventuelle Betriebsprüfungen aufbewahrt werden. Dies dient der Nachvollziehbarkeit und Begründung der gebildeten Rückstellung.

In den Folgejahren sind die Rückstellungen regelmäßig zu überprüfen und gegebenenfalls anzupassen. Fällt der Grund für die Rückstellung weg oder steht die endgültige Höhe fest, ist die Rückstellung aufzulösen. Zu beachten ist, dass es verschiedene Arten von Rückstellungen gibt, wie z.B. Steuerrückstellungen, Pensionsrückstellungen oder sonstige Rückstellungen. Für jede Art können spezifische Regelungen gelten, die bei der Bildung und Bewertung zu berücksichtigen sind.

Aufbewahrungspflicht für Rückstellung

Die Aufbewahrungspflicht für Rückstellungen ist Teil der allgemeinen gesetzlichen Aufbewahrungspflicht für Geschäftsunterlagen. Sie verpflichtet Unternehmen, alle relevanten Dokumente und Berechnungen zu gebildeten Rückstellungen für einen bestimmten Zeitraum aufzubewahren. Die gesetzlichen Aufbewahrungsfristen betragen in der Regel 10 Jahre für Buchungsbelege und Jahresabschlüsse sowie 6 Jahre für Geschäftsbriefe und andere steuerlich relevante Unterlagen.

Diese Pflicht gilt sowohl für die Handels- als auch für die Steuerbilanz und dient der Nachvollziehbarkeit und Transparenz der Rechnungslegung. Aufbewahrt werden müssen alle Dokumente zur Bildung, Bewertung und Auflösung von Rückstellungen, einschließlich Berechnungsgrundlagen, Bewertungsmethoden und zugrunde liegender Annahmen. Die Aufbewahrung ist wichtig, um die Rückstellungsbildung gegenüber Finanzbehörden oder Wirtschaftsprüfern auch Jahre später noch belegen zu können. Die ordnungsgemäße Erfüllung dieser Pflicht ist ein wesentlicher Bestandteil der ordnungsmäßigen Buchführung und ermöglicht die Überprüfung der Rückstellungen auch lange nach ihrer Entstehung. Zusätzlich können Unternehmen eine separate Rückstellung für die Kosten der Aufbewahrung von Geschäftsunterlagen bilden. Diese basiert auf der gesetzlichen Aufbewahrungspflicht und kann entweder durch Einzelberechnung oder durch Anwendung eines Pauschalfaktors ermittelt werden.Wie weist man Rückstellungen korrekt aus?

Um Rückstellungen korrekt auszuweisen, sind mehrere wichtige Schritte zu beachten. Zunächst erfolgt der Ausweis auf der Passivseite der Bilanz unter dem Posten „B. Rückstellungen“. Dieser wird gemäß § 266 Abs. 3 HGB in Pensionsrückstellungen, Steuerrückstellungen und sonstige Rückstellungen unterteilt.

Neben den Pensions- und Steuerrückstellungen sind insbesondere Garantierückstellungen, Prozesskostenrückstellungen, Rückstellungen für drohende Verluste, Aufbewahrungspflichten und ausstehende Rechnungen anzusetzen.

Bei der Bewertung und dem Ansatz der Rückstellungen ist zu beachten, dass diese mit dem nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrag anzusetzen sind. Langfristige Rückstellungen mit einer Restlaufzeit von mehr als einem Jahr sind abzuzinsen. Der Ansatz erfolgt nur, wenn die Verpflichtung gegenüber Dritten wahrscheinlich ist.

Wesentliche Rückstellungen, die unter den sonstigen Rückstellungen ausgewiesen werden, sind im Anhang zu erläutern, wenn sie für die Beurteilung der Vermögens-, Finanz- und Ertragslage von Bedeutung sind. Rückstellungen sind in den Folgejahren regelmäßig zu überprüfen und gegebenenfalls anzupassen. Entfällt der Grund für eine Rückstellung, ist diese aufzulösen.

Durch den korrekten Ausweis von Rückstellungen wird die tatsächliche Vermögens-, Finanz- und Ertragslage des Unternehmens transparent dargestellt und das Vorsichtsprinzip in der Rechnungslegung umgesetzt.

Wie wird eine Rückstellung bewertet?

Bei der Bewertung von Rückstellungen sind mehrere wichtige Aspekte zu berücksichtigen. Grundsätzlich sind Rückstellungen mit dem Erfüllungsbetrag anzusetzen, der nach vernünftiger kaufmännischer Beurteilung notwendig ist. Dabei folgt die Bewertung dem Vorsichtsprinzip, was bedeutet, dass der Ansatz eher zu hoch als zu niedrig erfolgen sollte. Zudem müssen zukünftige Preis- und Kostensteigerungen in die Bewertung einbezogen werden.

Bei den Bewertungsmethoden unterscheidet man zwischen der Einzelbewertung, bei der jede Rückstellung individuell bewertet wird, und der Pauschalierung, die bei einer Vielzahl gleichartiger Verpflichtungen angewendet werden kann. Langfristige Rückstellungen mit einer Restlaufzeit von mehr als einem Jahr müssen abgezinst werden, wobei sich der Abzinsungssatz nach dem durchschnittlichen Marktzinssatz der vergangenen sieben Geschäftsjahre richtet.

Die Höhe der Rückstellung muss nach bestem Wissen und Gewissen geschätzt werden, wobei alle verfügbaren Informationen zu berücksichtigen sind. Diese Schätzung sollte fundiert und nachvollziehbar sein. In den Folgejahren müssen Rückstellungen regelmäßig überprüft und gegebenenfalls angepasst werden. Fällt der Grund für eine Rückstellung weg oder wird die endgültige Höhe festgestellt, ist die Rückstellung aufzulösen.

Die Bewertung von Rückstellungen erfordert oft ein hohes Maß an Ermessen und Erfahrung. Eine sorgfältige Dokumentation der Bewertung ist unerlässlich, um diese gegenüber Wirtschaftsprüfern und Finanzbehörden nachweisen zu können.

Um die Rückstellungen korrekt bewertet zu wissen, lohnt es sich, Experten wie uns zu engagieren. Gerne unterstützen wir von der PANDOTAX Steuerberatungsgesellschaft Ihr Unternehmen kompetent bei allen steuerlichen Fragen bezüglich Rückstellungen

Rückstellungen in der Steuerbilanz

Bei der Bildung von Rückstellungen in der Steuerbilanz sind einige wichtige Besonderheiten zu beachten. Grundsätzlich folgen steuerliche Rückstellungen dem Maßgeblichkeitsprinzip und orientieren sich an den handelsrechtlichen Vorgaben. Allerdings gibt es steuerrechtliche Sondervorschriften, die zu Abweichungen führen können.

Rückstellungen dürfen in der Steuerbilanz nur angesetzt werden, wenn es sich um eine Verbindlichkeit gegenüber einem Dritten oder eine öffentlich-rechtliche Verpflichtung handelt, die vor dem Bilanzstichtag wirtschaftlich verursacht wurde und mit deren Inanspruchnahme ernsthaft zu rechnen ist. Einige Rückstellungen, wie beispielsweise solche für drohende Verluste aus schwebenden Geschäften, sind steuerlich nicht zulässig.

Bei der Bewertung sind die Wertverhältnisse am Bilanzstichtag maßgebend, wobei künftige Preis- und Kostensteigerungen nicht berücksichtigt werden dürfen. Langfristige Rückstellungen mit einer Laufzeit von mehr als 12 Monaten müssen mit einem Zinssatz von 5,5 % abgezinst werden. Zu den wichtigsten Rückstellungsarten in der Steuerbilanz zählen Steuerrückstellungen für erwartete Nachzahlungen, Rückstellungen für ungewisse Verbindlichkeiten sowie Pensionsrückstellungen, die besonderen steuerlichen Regelungen unterliegen.

Es ist wichtig, dass Rückstellungen jährlich überprüft und gegebenenfalls angepasst werden. Bei Wegfall des Grundes sind sie aufzulösen. Die korrekte Bildung von Rückstellungen in der Steuerbilanz erfordert fundierte Kenntnisse der steuerlichen Vorschriften, weshalb im Zweifelsfall fachlicher Rat eingeholt werden sollte.

Rückstellungsarten – Pensionsrückstellungen und Steuerrückstellungen

Pensionsrückstellungen und Steuerrückstellungen sind zwei wichtige Arten von Rückstellungen, die sich in ihrem Zweck und ihrer Handhabung unterscheiden:

Pensionsrückstellungen

Steuerrückstellungen

Beide Rückstellungsarten sind wichtige Instrumente zur Darstellung der tatsächlichen Vermögens- und Ertragslage eines Unternehmens. Sie unterscheiden sich jedoch in wesentlichen Punkten:

- Zweck: Pensionsrückstellungen dienen der Altersvorsorge, Steuerrückstellungen der Abbildung von Steuerverpflichtungen.

- Fristigkeit: Pensionsrückstellungen sind in der Regel langfristig, Steuerrückstellungen eher kurzfristig.

- Bewertungskomplexität: Die Bewertung von Pensionsrückstellungen ist deutlich komplexer und erfordert oft versicherungsmathematische Gutachten.

- Gesetzliche Grundlagen: Für Pensionsrückstellungen gelten spezielle Vorschriften wie § 6a EStG, während Steuerrückstellungen den allgemeinen Rückstellungsvorschriften folgen.

Sonstige Rückstellungen

Drohverlustrückstellungen

Drohverlustrückstellungen sind eine wichtige Bilanzposition, die Unternehmen nutzen, um erwartete Verluste aus schwebenden Geschäften bereits im Vorfeld auszuweisen. Sie entstehen, wenn die voraussichtlichen Aufwendungen eines noch nicht erfüllten Vertrags den zu erwartenden Nutzen übersteigen. Für ihre Bildung sind konkrete Anhaltspunkte für einen erwarteten Verlust bei normaler Geschäftsabwicklung erforderlich.

Diese Rückstellungen dienen der Einhaltung des Vorsichtsprinzips in der Rechnungslegung nach dem Handelsgesetzbuch (HGB), das Unternehmen dazu verpflichtet, vorhersehbare Verluste frühzeitig zu erfassen. Die Bewertung erfolgt nach dem Vollkostenansatz, bei dem alle mit dem Geschäft verbundenen Kosten berücksichtigt werden müssen. Im Gegensatz zur Handelsbilanz ist die Bildung von Drohverlustrückstellungen in der Steuerbilanz in der Regel nicht zulässig, was zu Abweichungen zwischen Handels- und Steuerbilanz führt. Es gibt jedoch einige Ausnahmen, in denen Drohverlustrückstellungen auch steuerrechtlich anerkannt werden, beispielsweise bei der Bildung von Bewertungseinheiten zur Absicherung finanzwirtschaftlicher Risiken.Garantie- bzw. Gewährleistungsrückstellungen

Garantie- und Gewährleistungsrückstellungen sind ebenfalls wichtige Bilanzpositionen, die Unternehmen nutzen, um erwartete Aufwendungen aus Garantie- oder Gewährleistungsverpflichtungen bilanziell zu berücksichtigen. Sie entstehen, wenn ein Unternehmen aufgrund gesetzlicher oder vertraglicher Verpflichtungen mit zukünftigen Kosten für Nachbesserungen, Ersatzlieferungen oder Schadensersatzleistungen rechnen muss. Diese Rückstellungen dienen der Einhaltung des Vorsichtsprinzips in der Rechnungslegung nach dem Handelsgesetzbuch (HGB), indem vorhersehbare finanzielle Belastungen frühzeitig erfasst werden.

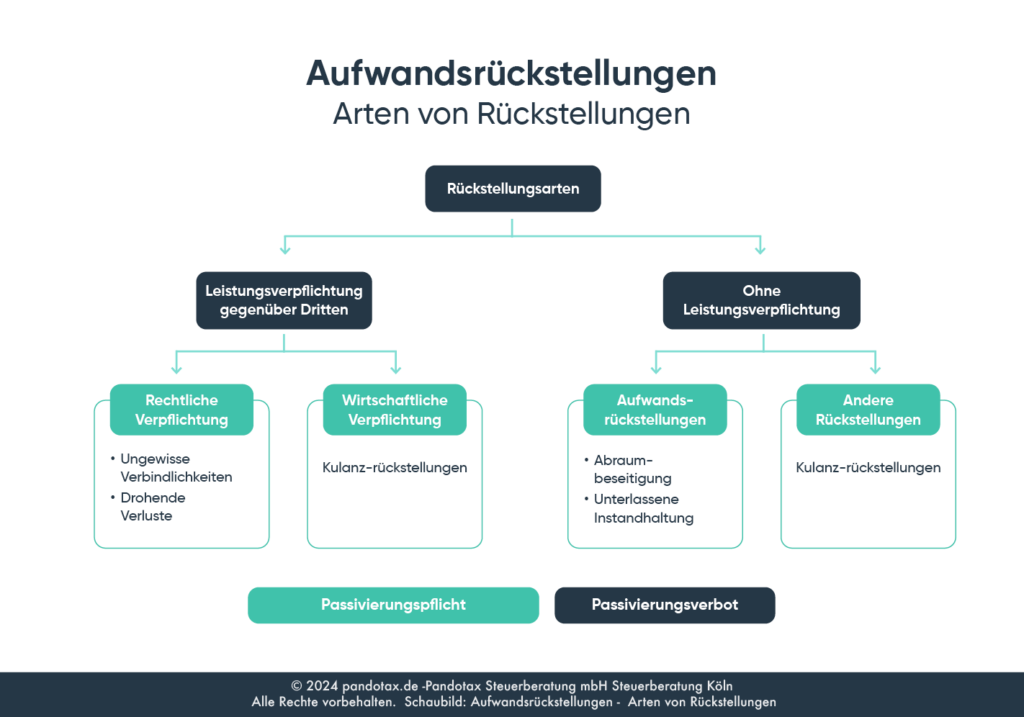

Garantie- und Gewährleistungsrückstellungen können als Einzelrückstellungen für bekannte Fälle oder als Pauschalrückstellungen basierend auf Erfahrungswerten gebildet werden. Für Pauschalrückstellungen ist es erforderlich, dass das Unternehmen aufgrund vergangener Erfahrungen oder branchenüblicher Praxis mit einer gewissen Wahrscheinlichkeit Garantieleistungen erbringen muss. Die Bewertung kann auf verschiedene Arten erfolgen, etwa als prozentualer Anteil am Umsatz oder basierend auf durchschnittlichen Garantieleistungen der Branche. Im Gegensatz zu Drohverlustrückstellungen werden Garantie- und Gewährleistungsrückstellungen sowohl in der Handels- als auch in der Steuerbilanz grundsätzlich anerkannt, sofern die entsprechenden Voraussetzungen erfüllt sind. Die Bildung dieser Rückstellungen führt zu einer Reduzierung des Jahresüberschusses im Bildungsjahr und dient als wichtiges Instrument zur Risikovorsorge und zur Darstellung der tatsächlichen Vermögens- und Ertragslage des Unternehmens.Aufwandsrückstellungen

Definition: Passivierungspflicht

Die Passivierungspflicht ist das Gebot, alle Verbindlichkeiten, Rückstellungen und Rechnungsabgrenzungsposten in der Bilanz auf der Passivseite auszuweisen. Sie dient dazu, die wahre wirtschaftliche Situation eines Unternehmens widerzuspiegeln, indem potenzielle zukünftige Ausgaben oder Verpflichtungen berücksichtigt werden. Die Passivierungspflicht ist im Handelsgesetzbuch (HGB) verankert, insbesondere in § 246 HGB. Zu den zu passivierenden Posten gehören unter anderem Schulden, Rückstellungen und Rechnungsabgrenzungsposten.

Aufwandsrückstellungen sind eine Form von Rückstellungen, die Unternehmen für zukünftige Aufwendungen bilden, ohne dass eine rechtliche Verpflichtung gegenüber Dritten besteht. Sie dienen dazu, erwartete Kosten bilanziell zu berücksichtigen, die zwar noch nicht angefallen, aber in Zukunft mit hoher Wahrscheinlichkeit zu erwarten sind. Aufwandsrückstellungen werden nach den Vorschriften des Handelsgesetzbuchs (HGB) gebildet und sind ein Instrument zur Umsetzung des Vorsichtsprinzips in der Rechnungslegung.

Gemäß der Passivierungspflicht müssen Aufwandsrückstellungen, wie andere Rückstellungen auch, in der Bilanz auf der Passivseite ausgewiesen werden. Dies dient dazu, die wahre wirtschaftliche Situation des Unternehmens widerzuspiegeln, indem potenzielle zukünftige Ausgaben berücksichtigt werden. Die Passivierungspflicht für Aufwandsrückstellungen gilt jedoch nur in der Handelsbilanz, nicht in der Steuerbilanz.

Typische Beispiele für Aufwandsrückstellungen sind Rückstellungen für unterlassene Instandhaltung, die innerhalb der ersten drei Monate des folgenden Geschäftsjahres nachgeholt werden, oder Rückstellungen für Abraumbeseitigung, die innerhalb des nächsten Geschäftsjahres durchgeführt werden muss. Auch Aufwendungen für Gewährleistungen ohne rechtliche Verpflichtung können als Aufwandsrückstellungen gebildet werden.

Die Bildung von Aufwandsrückstellungen ermöglicht es Unternehmen, ihre Gewinne zu optimieren, indem sie Kosten auf zukünftige Perioden verteilen. Allerdings unterliegt die Bildung von Aufwandsrückstellungen strengen Regeln, um eine übermäßige Gewinnverschiebung zu verhindern. Die korrekte Anwendung der Passivierungspflicht bei Aufwandsrückstellungen trägt zur Transparenz und Vergleichbarkeit von Finanzinformationen bei und ermöglicht Interessengruppen einen fundierten Einblick in die finanzielle Lage eines Unternehmens.

Prozesskostenrückstellungen

Prozesskostenrückstellungen sind ein wichtiges Instrument für Unternehmen, um erwartete Kosten aus laufenden oder drohenden Rechtsstreitigkeiten in der Bilanz abzubilden. Sie dienen der finanziellen Vorsorge und werden gemäß den Vorschriften des Handelsgesetzbuchs (HGB) gebildet.

Die Bildung dieser Rückstellungen unterliegt der Passivierungspflicht, wenn eine überwiegende Wahrscheinlichkeit der Inanspruchnahme besteht und die Höhe der Kosten verlässlich geschätzt werden kann. Prozesskostenrückstellungen müssen auf der Passivseite der Bilanz ausgewiesen werden und umfassen Gerichtskosten, Anwaltshonorare und mögliche Schadensersatzzahlungen.

Im Steuerrecht werden sie grundsätzlich anerkannt, jedoch unter strengeren Anforderungen. Durch die Bildung von Prozesskostenrückstellungen können Unternehmen potenzielle finanzielle Risiken transparent darstellen und so ihre finanzielle Lage realistisch abbilden.

Urlaubsrückstellungen

Urlaubsrückstellungen sind finanzielle Rücklagen, die Unternehmen für nicht genommene Urlaubstage ihrer Mitarbeiter bilden müssen. Sie sind nach dem Handelsgesetzbuch (HGB) verpflichtend und dienen dazu, zukünftige Kosten für ausstehende Urlaubsansprüche in der Bilanz zu berücksichtigen.

Die Rückstellungen werden gebildet, wenn Mitarbeiter ihren Jahresurlaub nicht vollständig nehmen. Sie werden als ungewisse Verbindlichkeiten auf der Passivseite der Bilanz ausgewiesen und basieren auf dem maßgeblichen Urlaubsentgelt sowie der Anzahl der offenen Urlaubstage.

Urlaubsrückstellungen wirken sich auf den steuerpflichtigen Gewinn aus, da sie als Aufwand verbucht werden. Sie tragen zur periodengerechten Erfolgsermittlung bei und sorgen dafür, dass Unternehmen ihre finanziellen Verpflichtungen gegenüber Mitarbeitern transparent darstellen.

Unterschied zwischen Rückstellungen und Rücklagen

Rückstellungen |

|

Rücklagen |

|

Fazit:

Rückstellungen sind ein komplexes, aber unverzichtbares Instrument der Rechnungslegung. Sie erfordern fundierte Kenntnisse und sorgfältige Handhabung, um die tatsächliche Vermögens-, Finanz- und Ertragslage eines Unternehmens korrekt darzustellen. Die korrekte Bildung, Bewertung und Ausweisung von Rückstellungen ist entscheidend für die Einhaltung gesetzlicher Vorschriften und die Vermeidung von Problemen bei Betriebsprüfungen. Aufgrund der Komplexität und der möglichen steuerlichen Auswirkungen ist es oft ratsam, fachlichen Rat einzuholen, um Rückstellungen optimal zu gestalten und zu nutzen.

FAQ - Liquiditätsplanung

Was ist eine Rückstellung und warum wird sie gebildet?

Eine Rückstellung ist eine Bilanzposition, die zur Abbildung ungewisser Verbindlichkeiten oder drohender Verluste dient. Sie wird gebildet, um zukünftige finanzielle Belastungen, die am Bilanzstichtag bereits erkennbar, aber noch ungewiss sind, realistisch darzustellen und das Vorsichtsprinzip zu wahren.

Welche Arten von Rückstellungen gibt es?

Es gibt verschiedene Rückstellungsarten, darunter Pensionsrückstellungen, Steuerrückstellungen, Garantie- und Gewährleistungsrückstellungen sowie Drohverlustrückstellungen. Jede Art dient dazu, spezifische Verpflichtungen oder Risiken abzubilden, die das Unternehmen voraussichtlich in der Zukunft belasten werden.

Wie werden Rückstellungen bewertet?

Rückstellungen werden nach dem Erfüllungsbetrag angesetzt, der notwendig ist, um die Verbindlichkeit zu erfüllen. Dieser Betrag wird nach dem Vorsichtsprinzip geschätzt, wobei langfristige Rückstellungen abzuzinsen sind. Die Bewertung erfolgt regelmäßig, um Veränderungen angemessen zu berücksichtigen.

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.