In Erwartung hoher Dividenden investieren viele Anleger international in Aktien oder Fonds. Angesichts der niedrigen Zinsen derzeit sicherlich eine gute Anlage. Allerdings werden Anleger in den meisten Ländern mit Steuerforderungen auf Dividenden konfrontiert. Die sogenannte Quellensteuer ist auch von deutschen Anlegern im Ausland zu zahlen. Hier finden Sie wichtige Tipps, in welchen Ländern Sie welche Quellensteuer zahlen müssen und wie Sie die Quellensteuer zumindest teilweise zurückfordern können.

Inhaltsverzeichnis

Die wichtigsten Punkte vorab:

- Kapitalerträge im Ausland müssen dort in Form von Quellensteuer versteuert werden, zusätzlich fallen auch in Deutschland Steuern an.

- Bei Investitionen in Ländern, mit denen Deutschland ein Doppelbesteuerungsabkommen hat, können bis zu 15% der ausländischen Quellensteuern in Deutschland auf die hiesige Steuer angerechnet werden.

- Die Höhe der Quellensteuern ist in den einzelnen Ländern unterschiedlich.

- Fallen im Ausland mehr als 15% Quellensteuer an, müssen die Differenzbeträge direkt im Land zurückgefordert werden, dies kann sehr aufwendig sein.

Was ist Quellensteuer – Definition

Vereinfacht formuliert ist Quellensteuer eine Steuer auf Kapitalerträge (Dividenden & Zinsen), die ausländische Investoren an das Quellenland (also an das Land, in dem die Erträge angefallen sind) entrichten müssen. Diese Steuern sind somit auch von Deutschen zu zahlen, die im Ausland Kapitalerträge erwirtschaften, sei es aus Anlagen, Fonds oder Aktien.

Was ist ein Doppelbesteuerungsabkommen (DBA)?

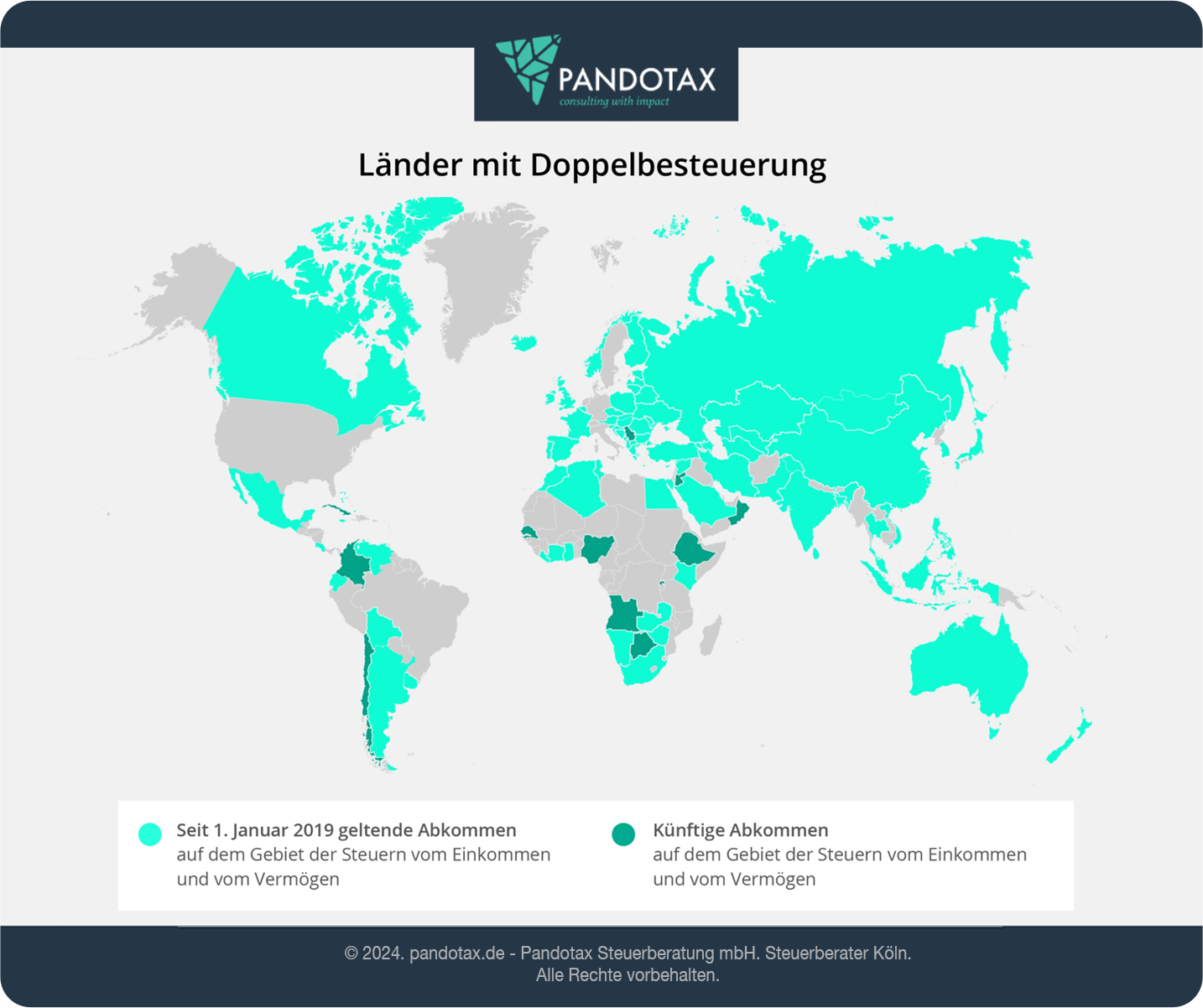

Ein Doppelbesteuerungsabkommen (DBA), korrekt „Abkommen zur Vermeidung der Doppelsteuer“ ist ein völkerrechtlicher Vertrag zwischen Staaten, in dem Besteuerungsrechte zwischen den Staaten verteilt werden. Sobald eine natürliche oder juristische Person Einkünfte in einem Staat erwirtschaftet, jedoch in einem anderen Staat ansässig ist, wären theoretisch in beiden Ländern Steuern zu zahlen. Das Doppelbesteuerungsabkommen soll genau diese doppelte Versteuerung vermeiden bzw. einschränken. Doppelbesteuerungsabkommen gibt es zwischen Deutschland und vielen Ländern auf der Welt – allerdings nicht mit allen Ländern. Aktuelle Informationen dazu gibt es beim Bundesfinanzmininsterium.

Wie hoch sind die Steuersätze für Quellensteuer in den einzelnen Ländern?

Quellensteuern sind in unterschiedlichen Ländern unterschiedlich hoch. Einen Überblick darüber gibt es hier.

Länder ohne Quellensteuer

Zumindest aus steuerlicher Sicht sind Investitionen in Großbritannien, Irland, Liechtenstein und Singapur besonders lohnend. Diese Länder erheben keine Quellensteuer, Anleger zahlen daher keine Steuern in diesen Ländern auf ihre Dividenden. Die deutschen Depotbanken führen allerdings wie gewohnt Abgeltungssteuer, Solidaritätszuschlag und eventuelle Kirchensteuer an den deutschen Fiskus ab.

Hinweis: In Bezug auf Irland gibt es in letzter Zeit vermehrt Berichte darüber, dass von den Zahlstellen doch Quellensteuer abgerechnet wird, weil keine Namensoffenlegung der Bestände erfolgt und damit ein Wohnsitz außerhalb von Irland nicht ersichtlich ist. Siehe hierzu unsere Hinweise zu den einzelnen Ländern.

Länder mit höchstens 15% Quellensteuer und automatischer Verrechnung

Falls das Land, in dem die Anlage erfolgt, höchstens 15% Quellensteuer erhebt, ergeben sich keine Hindernisse und Rückforderungsprobleme. Zumindest dann nicht, wenn ein Doppelbesteuerungsabkommen vorliegt. In den meisten Doppelbesteuerungsabkommen wird festgelegt, dass maximal 15% der im Ausland gezahlten Quellensteuer in Deutschland automatisch anrechenbar ist. Die Banken verrechnen in diesen Fällen automatisch. Diese komfortable Situation gibt es z.B. bei Anlagen in den Niederlanden, in Luxemburg oder in Russland. Manche Ländern erheben auch weniger als 15% Quellensteuer, wie z.B. Mexiko oder Griechenland, auch hier entsteht keine Differenz zwischen den zu zahlenden Steuern.

Länder mit hoher Quellensteuer, die nicht voll verrechnet werden kann

Einige Ländern berechnen weitaus höhere Quellensteuern als die 15%, die in Deutschland angerechnet werden können. Dies ist z.B. in Finnland, Kanada und Schweden der Fall. Da ein Teil der anfallenden Quellensteuer hier nicht angerechnet werden kann, ist eine oft aufwendige Rückforderung bei den Behörden des jeweiligen Landes notwendig. In Hinsicht auf diesen Aufwand ist eine Kapitalanlage in diesen Ländern stets eingehend bezüglich der Rendite zu prüfen.

Sonderfälle bezüglich Quellensteuer in einzelnen Ländern

Hier erhalten Sie Hinweise und Tipps bezüglich der Quellensteuer in einzelnen Ländern, in denen die Quellensteuer teilweise sehr hoch ist und in denen die Rückforderung aufwendig oder langwierig sein kann.

Spanien

Bis zu einem Freibetrag von 1.500 Euro sind Dividenden in Spanien steuerfrei, wenn der Wohnsitz des Dividenden-Empfängers in einem EU- oder Doppelbesteuerungsland liegt. Spanien berechnet 19% Quellensteuer, angerechnet werden können nur 15%. Der Differenzbetrag kann beim Spanischen Finanzamt per Formular eingefordert werden. Allerdings ist hier viel Geduld gefragt, teilweise kann die Erstattung länger dauern.

Irland

In Irland beträgt die reguläre Quellensteuer auf Dividenden 20%. Bei EU-Bürgern oder Staaten, mit denen Irland ein Doppelbesteuerungsabkommen geschlossen hat, entfällt die Quellensteuer komplett. Voraussetzung ist, dass der Wohnsitz mitgeteilt wurde. Diesen Service bieten die meisten Depotbanken leider nicht an, dann werden 20% berechnet. In letzter Zeit mehren sich diese Fälle. Es scheint, als wenn inzwischen meist Quellensteuer berechnet wird, weil der Wohnsitz außerhalb von Irland für die Zahlstelle nicht ersichtlich ist, da keine Namensoffenlegung der Bestände erfolgt. Prüfen Sie daher vor einer geplanten Anlage in Irland, ob Ihre Depotbank eine solche Offenlegung des Namens und des Wohnsitzes übernimmt.

Italien

Italien erhebt eine Quellensteuer von 26%. Die Differenz zu den anrechenbaren 15% sind zur Erstattung bei den italienischen Behörden einzureichen. Dies kann sehr viel Zeit in Anspruch nehmen. Der Antrag muss innerhalb von vier Jahren gestellt werden, bis es zur Erstattung kommt, können ebenfalls Jahre vergehen.

Spanien

Bis zu einem Freibetrag von 1.500 Euro sind Dividenden in Spanien steuerfrei, wenn der Wohnsitz des Dividenden-Empfängers in einem EU- oder Doppelbesteuerungsland liegt. Spanien berechnet 19% Quellensteuer, angerechnet werden können nur 15%. Der Differenzbetrag kann beim Spanischen Finanzamt per Formular eingefordert werden. Allerdings ist hier viel Geduld gefragt, teilweise kann die Erstattung länger dauern.

Frankreich

Eigentlich sollte Quellensteuer bei Kapitalerträgen in Frankreich kein Problem sein. Das Land berechnet 12,8%, es sind auch 12,8% anrechenbar. Allerdings ziehen die meisten Banken 30% Quellensteuer auf Dividenden ein, aus Sicherheitsgründen, da nicht direkt zu Beginn nachzuweisen ist, dass es sich um deutsche Privatanleger handelt. In diesen Fällen muss ein teures und aufwendiges Rückerstattungsverfahren über die Bank eingeleitet werden

Schweiz

Die Schweiz erhebt sehr hohe Quellensteuern von 35%, anrechenbar sind lediglich 15%. Den Differenzbetrag erstatten die Schweizer Behörden auf Antrag, insofern Belege wie Bankabrechnungen und Wohnsitzbescheinigungen usw. vorgelegt werden. Bis zur Erstattung kann es einige Wochen dauern. Im Jahr 2021 hat die Schweiz neue Quellenbesteuerungsregelungen veröffentlicht. Die Änderungen betreffen vor allem Arbeitnehmer und Arbeitgeber und haben Auswirkungen auf Grenzgänger, die in der Schweiz arbeiten und in Deutschland leben. Hier wird “Quellensteuer” auf das Einkommen in der Schweiz fällig, zusätzlich ist Einkommenssteuer in Deutschland (am Wohnsitz) zu zahlen.

Österreich

Recht problemlos erfolgt die Rückerstattung zu viel gezahlter Steuern für Dividenden in Österreich. Es sind lediglich Fristen zu beachten und die Formulare zur Rückerstattung sind inklusive aller notwendigen Belegeeinzureichen.

Dänemark

Dänemark erhebt erhebt hohe Quellensteuersätze (27%), davon sind 15% direkt anrechenbar. Der Differenzbetrag kann auf Antrag erstattet werden. Allerdings werden die Erstattungen wegen Verdacht auf „Cum-ex-Geschäfte“ oft abgelehnt. Dann ist ein Antrag auf Verständigung zu stellen. Die Erstattung der Quellensteuer ist daher bei Kapitalanlagen in Dänemark ein aufwendiges und langwieriges Verfahren.

Schweden

Schweden erhebt – wie die meisten skandinavischen Länder – sehr hohe Quellensteuern (30%). Den Differenzbetrag zu den anrechenbaren 15% können per Formular zurückgefordert werden.

Norwegen

Etwas kompliziert erweist sich die Abwicklung der Quellensteuer-Erstattung für Kapitalanlagen in Norwegen. Norwegen erhebt 25% Quellensteuer, davon rechnet die Depotbank nichts an. Anleger können wählen zwischen einem Antrag zur Erstattung in Norwegen. Allerdings erfolgt dann keine Vollerstattung. Die zweite Variante kann daher günstiger sein: Hier werden nur 10% Erstattung in Norwegen angefragt, in Deutschland werden dann über den Steuerbescheid 15% auf die deutsche Steuer angerechnet.

Finnland

Finnland erhebt 35% Quellensteuer auf Dividenden bei Privatanlegern. 15% werden lt. Doppelbesteuerungsabkommen angerechnet. Der Differenzbetrag kann per Erstattungsantrag beantragt werden.

Australien

Australien erhebt normalerweise keine Quellensteuer, falls die Dividenden aus Gewinnen bezahlt werden, die bei der australischen Gesellschaft voll besteuert wurden (Franked Dividends) oder falls es sich um die Ausschüttung von sogenanntem „Conduit Foreign Income“ handelt. Alle anderen Dividenden werden mit 30% besteuert, wobei die Quellensteuer um 15% aufgrund des Doppelbesteuerungsabkommens herabgesetzt wird. Anleger müssen hier in der Regel nicht tätig werden, die Anrechnung der 15% erfolgt automatisch.

Argentinien

Argentinien hatte eine geplante Quellensteuererhöhung aufgrund wirtschaftlicher Erwägungen zunächst ausgesetzt, seit 1.1.2021 gilt jedoch neu eine Quellensteuer von 13%.

Kanada

Kanada zieht eine Quellensteuer von 25% auf Dividenden ein. Eine Erstattung des Differenzbetrages ist möglich via Formular (NR7), allerdings ist dies aufwendig, meist nur über die Depotbank möglich und mit hohen Kosten verbunden.

USA

Die USA erheben 30% Quellensteuer auf Dividenden, allerdings können deutsche Anleger den Steuersatz auf 15% reduzieren. Dazu sind Legitimationspflichten vor der Dividendenauszahlung zu erfüllen, danach erfolgt die Ermäßigung auf den lt. Doppelbesteuerungsabkommen anrechenbaren Höchstsatz von 15% automatisch. Dies gilt nur, wenn die Erträge nachgewiesen an einen Ausländer fließen, dazu ist eine Depotbank, die als „Qualified Intermediary“ registriert ist, eine notwendige Voraussetzung. Dies bedeutet, dass bei guter Planung des Investments und mit Hilfe einer geeigneten Depotbank, Kapitalerträge in den USA mit den anrechenbaren 15% Quellensteuer realisierbar sind.

Wie kann man eine Rückforderung von Quellensteuer vornehmen?

Was ist bezüglich Abgeltungssteuer zu beachten?

Grundsätzlich können Sie Quellensteuer nur zurückfordern, wenn es ein Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und dem Land, in dem Sie Einkünfte erzielen, gibt. Im DBA wurden bestimmte Steuersätze vereinbart, die von ausländischen Investoren auf erzielte Kapitalerträge zu zahlen sind.

Haben Sie Einkünfte aus Ländern mit Doppelsteuerabkommen, kann der zu viel gezahlte Differenzbetrag zurück gefordert werden. Allerdings ist diese Rückforderung sehr aufwendig und von Land zu Land sehr unterschiedlich zu handhaben. Die Dauer der Erstattung variiert ebenfalls je nach Land. Einige Staaten wie Österreich oder die Schweiz weisen den Differenzbetrag innerhalb weniger Wochen an, es gibt jedoch Länder, die sich deutlich mehr Zeit nehmen. Ein bekanntes Negativbeispiel ist Italien. Teilweise kann es mehrere Jahre dauern, ehe die italienischen Behörden die Erstattung der Quellensteuer vornehmen.

In der Regel müssen Sie die Erstattung der Differenzbeträge selbst beantragen. Die Verfahren sind dabei nicht einheitlich, die Anträge sind meist in der Landessprache ausgestellt. Außerdem sind die Depotbanken inzwischen angewiesen, keine Hilfestellung mehr anzubieten. Das Bundeszentralamt für Steuern hält außerdem inzwischen keine Formulare mehr bereit, da deren Aktualität nicht mehr gewährleistet werden kann. Es wird lediglich noch auf Links zu den entsprechenden Seiten der einzelnen Staaten verwiesen.

Die Rückforderung von Quellensteuer kann sehr arbeitsintensiv sein. Zusätzlich muss man auf die Erstattung teilweise sehr lange warten. Dies alles ist zu beachten, bei Investments im Ausland. Lassen Sie sich hierzu im Vorfeld unbedingt beraten.

Hier ist ein Softwaredienstleister unseres Vertrauens, der genau diese Lösung anbietet.

Abgeltungssteuer fällt seit 2018 in Deutschland auf eine Pauschale an, die sich am Wert des Fonds und an einem Basiszinssatz orientiert. Die Abgeltungssteuer wird direkt von der Depotbank abgeführt. Falls für diese Beträge ein Freistellungsauftrag vorliegt, sind bis zur Höhe des Freistellungsauftrages keine Steuern zu zahlen. Eine Anrechnung der nicht anrechenbaren Quellensteuer auf die Abgeltungssteuer ist seit 2018 nicht mehr möglich.

Fazit:

Ausländische Quellensteuer und Doppelbesteuerungsabkommen sind komplexe Themen, die für Laien sehr schwierig zu durchschauen sind. Lassen Sie sich gerne von uns beraten! Wir von der Pandotax Steuerberatungsgesellschaft sind Ihr kompetenter Partner in diesen Fragen. Wir wurden in 2020 als einer der besten Steuerberater für Internationales Steuerrecht vom Handelsblatt ausgezeichnet. Vertrauen Sie unserer Expertise!

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.

Die Abzughöhe in Finnland ist 35% und in der Darstellung dahingehend zu korrigieren.