Es ist ein viel diskutiertes Thema: Erst im Juli 2023 schlug der SPD-Vorsitzende Lars Klingbeil die Abschaffung vom Ehegattensplitting vor. Mit dieser steuerlichen Regelung soll eigentlich eine finanzielle Unterstützung für Familien gewährleistet werden, die mehr Wahlmöglichkeiten der Ehepartner bezüglich Beruf und Familie ermöglicht. Denn mit einer gemeinsamen Steuererklärung von Eheleuten können oft erhebliche Steuervorteile erzielt werden. Dennoch gibt es viel Kritik am Splittingverfahren, da es veraltete Eheformen und gewisse Einkommensverteilungen begünstigen würde. Wir erklären Ihnen nachfolgend alles Wissenswerte zum Ehegattensplitting, dessen Vor- und Nachteile und zeigen Ihnen, wie Sie und Ihr Partner von einer steuerlichen Zusammenveranlagung profitieren können.

Inhaltsverzeichnis

Übersicht der wichtigsten Punkte

- Ehepaare und eingetragene Lebenspartner können eine gemeinsame Steuererklärung abgeben.

- Entscheiden sich beide für diese Zusammenveranlagung, gilt für sie der Splittingtarif, bei welchem das zu versteuernde Einkommen beider Partner zunächst addiert und dann durch zwei geteilt wird, um die Einkommensteuer aus dem durchschnittlichen Einkommen zu berechnen.

- Dieses sogenannte Ehegattensplitting bringt meist einen erheblichen Steuervorteil gegenüber zwei Einzelveranlagungen, insbesondere, wenn ein Partner deutlich mehr verdient als der andere.

- Auch im Jahr der Trennung kann ein Paar das Ehegattensplitting noch nutzen (Sondersplitting im Scheidungsjahr).

- Verwitwete profitieren in dem Kalenderjahr, das dem Todesjahr des Partners folgt, letztmals vom Splittingtarif (Witwensplitting).

- Kritiker beanstanden an dem Verfahren, dass es zur Ungleichbehandlung der verschiedenen Steuerzahler sowie wirtschaftlicher Ineffizienz führe und veraltete Rollenbilder begünstige, weshalb sie eine Abschaffung vom Ehegattensplitting fordern.

Was ist das Ehegattensplitting einfach erklärt?

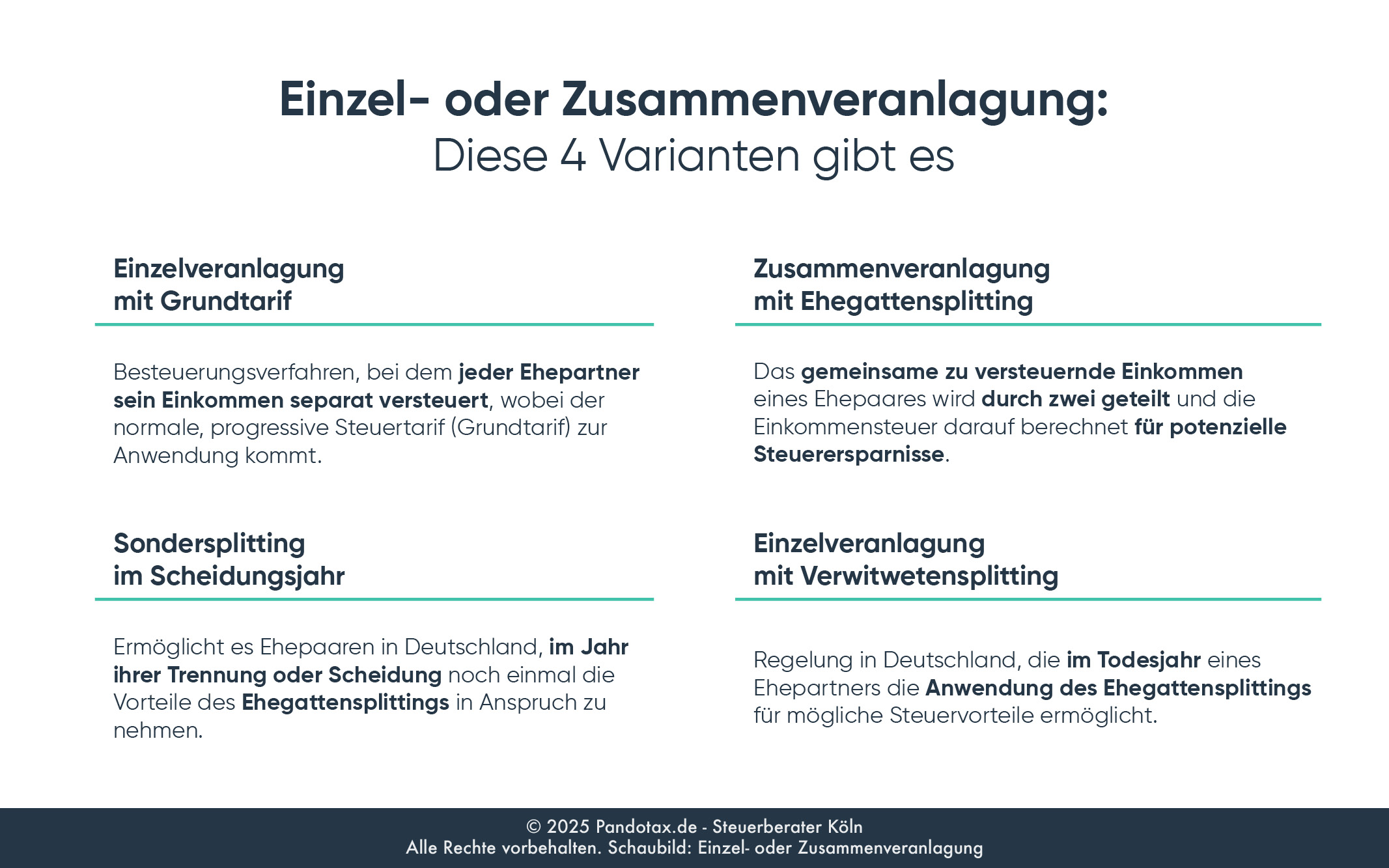

Als Steuerzahler stehen Ihnen insgesamt vier Varianten zur Verfügung, zwischen denen Sie – je nachdem, ob Sie dessen Voraussetzungen erfüllen – bei Ihrer Steuererklärung wählen können:

- Einzelveranlagung mit Grundtarif

- Zusammenveranlagung mit Ehegattensplitting

- Sondersplitting im Scheidungsjahr

- Einzelveranlagung mit Verwitwetensplitting

Doch was bedeutet nun das vielmals diskutierte Ehegattensplitting?

Das Ehegattensplitting ist eine steuerliche Regelung in Deutschland, die für verheiratete Paare und eingetragene Lebenspartnerschaften gilt. Bei diesem Verfahren wird das gesamte zu versteuernde Einkommen der beiden Partner addiert und dann durch zwei geteilt. Die Einkommensteuer wird dann entsprechend dem so ermittelten durchschnittlichen Einkommen berechnet. Das Resultat wird anschließend verdoppelt, um die Gesamtsteuerlast des Paares zu ermitteln.

Durch diesen Mechanismus können Paare, bei denen ein Partner deutlich mehr verdient als der andere, oft Steuern sparen, da der progressive Steuertarif auf ein niedrigeres durchschnittliches Einkommen angewendet wird. Es ist allerdings auch umstritten, da Kritiker argumentieren, es begünstige traditionelle Eheformen und bestimmte Einkommensverteilungen.

Was ist Ehegattensplitting?

Ehegattensplitting, auch bekannt als "Splittingverfahren", ist eine steuerliche Regelung, bei der das gemeinsame Einkommen eines verheirateten Paares für Zwecke der Einkommensteuer in zwei Hälften geteilt wird. Es berücksichtigt die wirtschaftliche Leistungsfähigkeit der Ehepartner und kann zu einer niedrigeren Steuerbelastung führen, insbesondere wenn es einen erheblichen Unterschied in den Einkommen gibt.

Wie funktioniert das Ehegattensplitting?

Das Splittingverfahren bei Eheleuten läuft wie folgt ab:

1. Zusammenveranlagung

Verheiratete Paare können wählen, ob sie zusammen oder getrennt veranlagt werden möchten. Beim Ehegattensplitting wählen sie die Zusammenveranlagung.

2. Berechnung des Gesamteinkommens

Das Einkommen beider Ehepartner wird zusammengerechnet. Dies umfasst alle Einkommen aus den sieben verschiedenen Einkunftsarten, wie Arbeitseinkommen, Einkommen aus Vermietung und Verpachtung, Kapitaleinkommen usw.

3. Anwendung des Splittingverfahrens

Das gesamte Einkommen wird dann durch zwei geteilt, um das zu versteuernde Einkommen zu ermitteln. Die Einkommensteuer wird für das halbe Einkommen nach dem geltenden Steuertarif berechnet, die du auch der Splittingtabelle entnehmen kannst. Online finden sich auch Rechner für das Ehegattensplitting, wobei der Online-Rechner des Bundesfinanzministeriums stets eine gute Anlaufstelle darstellt. Da die genauen steuerlichen Auswirkungen von vielen Faktoren abhängen können, einschließlich des genauen Einkommensniveaus und der spezifischen Steuerregeln und -abzüge, empfiehlt es sich allerdings, einen erfahrenen Steuerberater für die Berechnung einzuschalten.

4. Verdopplung der Steuer

Die so berechnete Steuer wird dann verdoppelt, um die Gesamtsteuerlast des Paares zu ermitteln.

Gerne helfen Ihnen unsere Experten von Pandotax dabei, Ihre Steuerlast als Ehepaar zu berechnen und zu schauen, ob das Ehegattensplitting für Sie von Vorteil ist. Lassen Sie sich von uns professionell beraten, um möglichst viele Steuern zu sparen.

Welche Steuerklasse betrifft das Ehegattensplitting?

Ehegattensplitting wird normalerweise in den Kombinationen der Steuerklassen III und V oder IV und IV angewandt.

Für wen lohnt sich Ehegattensplitting?

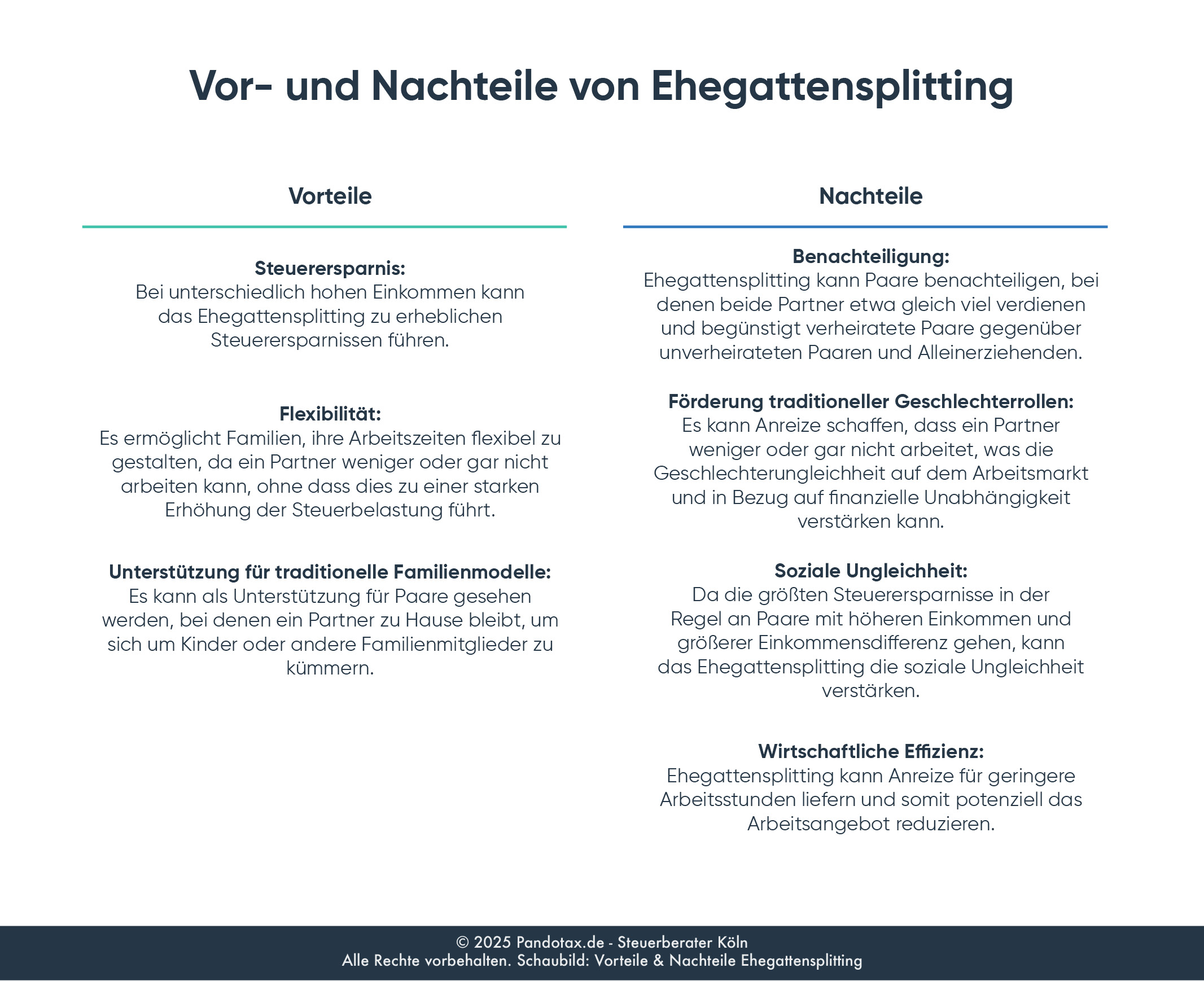

Wer profitiert von Ehegattensplitting? Das Splittingverfahren lohnt sich in der Regel am meisten für Ehepaare, bei denen ein Partner deutlich mehr verdient als der andere. Wenn ein Partner ein hohes Einkommen hat und der andere Partner wenig oder gar kein Einkommen hat, kann das Ehegattensplitting zu einer erheblichen Steuerersparnis führen.

Dies liegt daran, dass in Deutschland die Einkommensteuer progressiv ist, was bedeutet, dass höhere Einkommen mit einem höheren Prozentsatz besteuert werden. Durch das Ehegattensplitting kann also das Einkommen in einen niedrigeren Steuersatzbereich verschoben werden, was zu einer geringeren Steuerbelastung führt.

Der größte Vorteil vom Ehegattensplitting liegt in der Steuerersparnis für Ehepaare, insbesondere wenn die Einkommen der Partner stark differieren. Durch das Splittingverfahren wird der progressive Einkommensteuertarif auf ein geringeres Einkommen angewendet. Dies führt zu einer niedrigeren Steuerlast.

Wann lohnt sich Ehegattensplitting?

Die steuerlichen Vorteile des Ehegattensplittings steigen mit zunehmendem Einkommensunterschied zwischen den Ehepartnern. Das Splitting erweist sich als besonders vorteilhaft, wenn einer der Partner überhaupt kein Einkommen bezieht. Denn mit geringerem Gesamteinkommen der Eheleute steigt der steuerliche Vorteil in prozentualer Hinsicht.

Merke: Je höher der Einkommensunterschied, desto höher ist auch die Ersparnis durch das Ehegattensplitting.

Wie viel spart man durch Ehegattensplitting?

Wie viel man durch das Ehegattensplitting spart, hängt stark von den spezifischen Einkommensverhältnissen des jeweiligen Paares ab. In Deutschland gilt allgemein: Je höher das Einkommen, desto höher ist der Steuersatz. Wenn ein Partner deutlich mehr verdient als der andere, kann das Ehegattensplitting zu großen Steuerersparnissen führen.

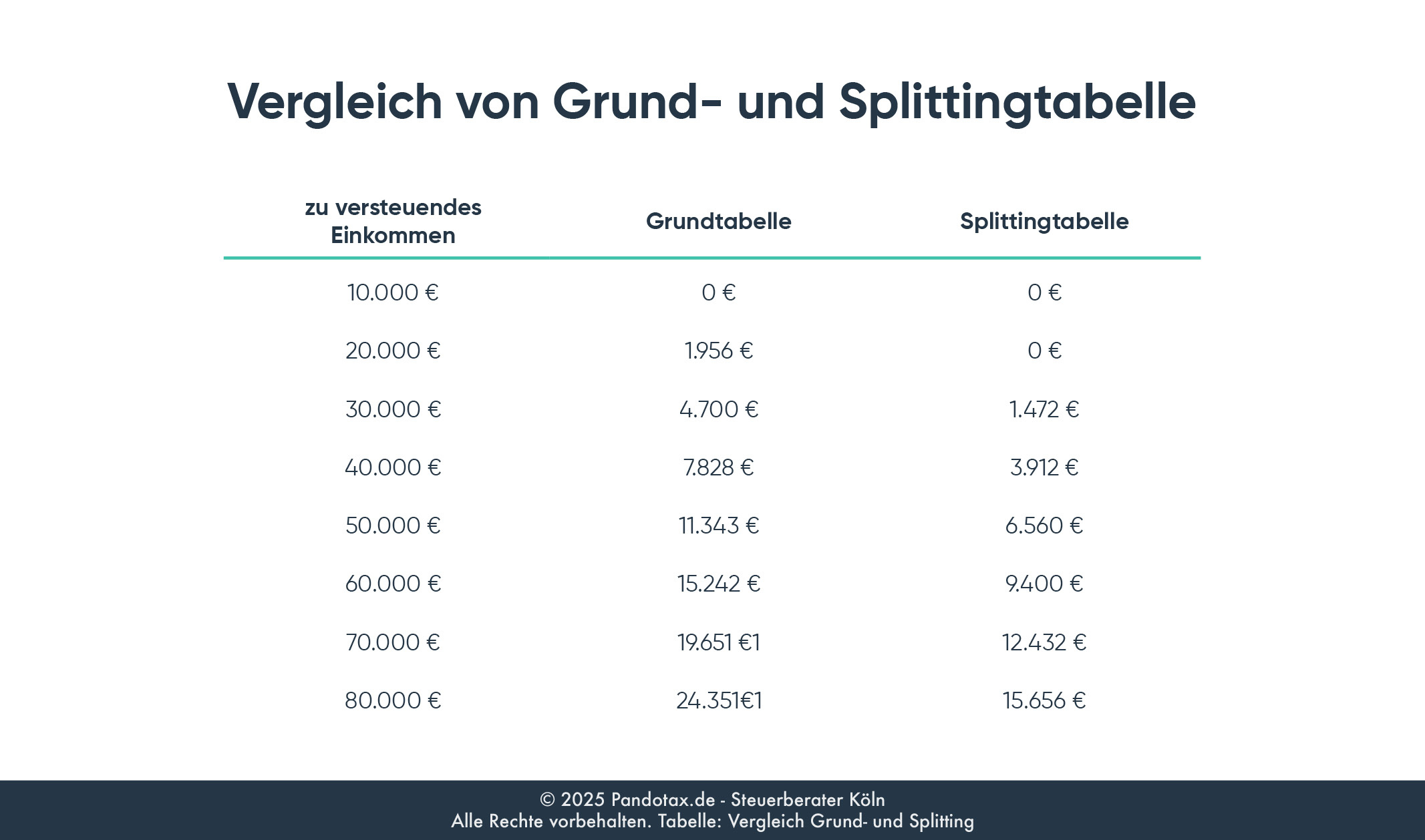

Die folgende Tabelle verdeutlicht den finanziellen Vorteil, der aus verschieden hohen Einkommen von zwei Ehepartnern durch Zusammenveranlagung anstatt Einzelveranlagung entstehen kann:

Die genaue Höhe der Steuerersparnis ist jedoch von vielen Faktoren abhängig, darunter das genaue Einkommensniveau, die Art der Einkünfte (z.B. Arbeitseinkommen, Kapitaleinkommen), und die spezifischen steuerlichen Abzüge und Regeln, die gelten können. Daher ist es immer empfehlenswert, sich von einem versierten Steuerberater beraten zu lassen, um die genauen Auswirkungen zu berechnen.

Gerne helfen Ihnen unsere Experten von Pandotax dabei, zu berechnen, ob und wie viele Steuern Sie und Ihr Partner mit Hilfe des Ehegattensplittings sparen können.

Wann lohnt sich Ehegattensplitting nicht?

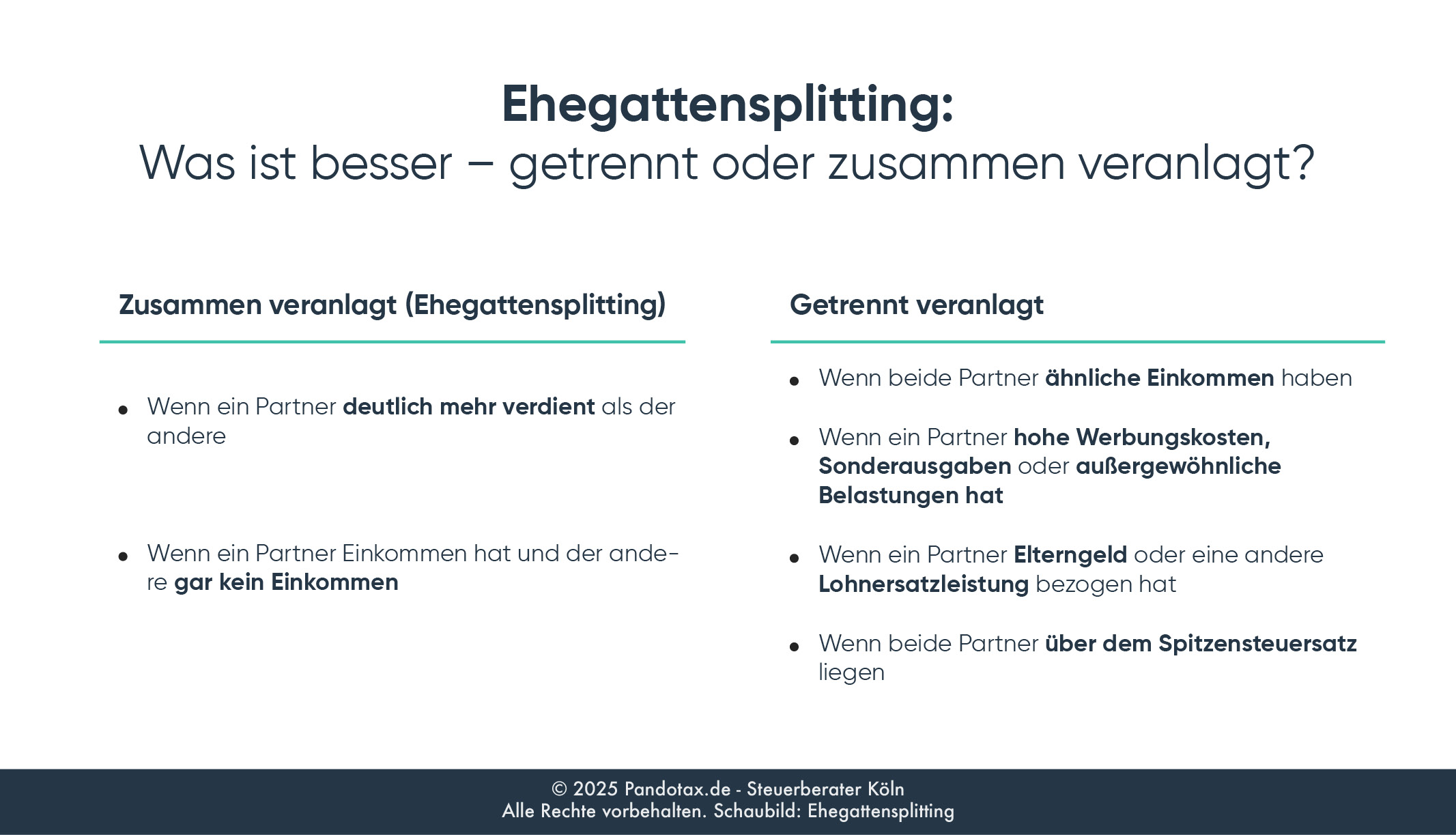

Fragen Sie sich auch: Wann lohnt sich eine getrennte Veranlagung? Das Ehegattensplitting ist in der Regel nicht vorteilhaft, wenn beide Partner etwa gleich viel verdienen. Da die Einkommensteuer in Deutschland progressiv ist, führt die Anwendung des Splittingverfahrens auf zwei etwa gleich hohe Einkommen zu keiner oder nur einer sehr geringen Steuerersparnis.

Darüber hinaus kann es in einigen Fällen vorteilhaft sein, eine getrennte Veranlagung zu wählen, beispielsweise wenn einer der Partner hohe Werbungskosten, Sonderausgaben oder außergewöhnliche Belastungen hat, die das zu versteuernde Einkommen deutlich reduzieren würden.

Das Ehegattensplitting lohnt sich zudem in der Regel nicht, wenn einer der Partner beispielsweise Elterngeld oder andere Lohnersatzleistungen bezogen hat.

Und auch wenn beide Partner so viel verdienen, dass ihr jeweiliges zu versteuerndes Einkommen über dem Spitzensteuersatz (ab 62.810 Euro, Stand 2023) liegt, wird der Vorteil des Ehegattensplittings fast vollständig neutralisiert. Der einzige verbleibende Unterschied ergibt sich durch den Solidaritätszuschlag, was zu einer Steuerersparnis von nur wenigen bis zu mehreren hundert Euro führen kann – und das auch nur bei erheblichen Gehaltsunterschieden.

Da die steuerlichen Auswirkungen allerdings von vielen individuellen Faktoren abhängen können, ist es immer empfehlenswert, sich von einem Steuerberater beraten zu lassen, um die beste Entscheidung für die eigene Situation zu treffen.

Was ist besser – getrennt oder zusammen veranlagt?

Ob es sich nun lohnt, getrennt oder zusammen zu veranlagen, hängt von der spezifischen finanziellen und persönlichen Situation des Paares ab. Es gibt keine einheitliche Antwort, die für alle Paare gilt. Allgemein können Sie sich an folgenden Szenarien orientieren:

Gerne prüfen unsere Steuerexperten von Pandotax, ob für Sie und Ihren Partner eine gemeinsame oder getrennte Veranlagung vorteilhafter ist, damit Sie möglichst viele Steuern sparen.

Welche Voraussetzungen gibt es für Ehegattensplitting?

Eheleute oder eingetragenen Lebenspartner müssen die folgenden Voraussetzungen erfüllen, wollen sie durch Ehegattensplitting Steuervorteile erzielen:

- Beide Partner haben ihren Wohnsitz bzw. gewöhnlichen Aufenthalt in Deutschland.

- Beide Eheleute müssen unbeschränkt einkommensteuerpflichtig sein. Wohnt ein Partner im Ausland, ist er beschränkt steuerpflichtig und muss für eine Zusammenveranlagung beantragen, dass er fiktiv unbeschränkt steuerpflichtig ist.

- Beide Partner dürfen nicht dauerhaft getrennt leben.

- Es muss ein Trauschein vorliegen (standesamtliche Trauung oder Eingehen einer Lebenspartnerschaft gleichgeschlechtlicher Paare).

Sonderfall Witwensplitting

Normalerweise müssen sich Verwitwete und Geschiedene einzeln veranlagen lassen. Einen Sonderfall stellt hier das sogenannte Witwensplitting dar.

Das Witwensplitting, auch als „Splitting im Todesjahr“ bezeichnet, ist eine steuerliche Regelung in Deutschland, die im Todesjahr eines Ehepartners Anwendung findet (§ 32a Abs. 6 Nr. 1 EStG). Im Todesjahr des Partners wird das Einkommen des Verstorbenen und des überlebenden Ehepartners addiert und das Ehegattensplitting angewandt, als ob beide Partner das gesamte Jahr über gelebt hätten. Dies kann dazu führen, dass die Steuerlast für das Todesjahr verringert wird, insbesondere wenn der verstorbene Partner ein höheres Einkommen hatte als der überlebende Partner.

Sonderfall Sondersplitting im Scheidungsjahr

Die vierte und letzte Variante bei der Einzel- oder Zusammenveranlagung ist das Sondersplitting im Scheidungsjahr.

Das Sondersplitting, auch als „Splitting im Trennungsjahr“ bezeichnet, ist eine Regelung im deutschen Steuerrecht, die für das Jahr der Scheidung oder Trennung gilt. Im Jahr der Trennung können Ehepaare, selbst wenn sie bereits getrennt leben, noch einmal die Vorteile vom Ehegattensplitting in Anspruch nehmen. Dabei wird wie gewohnt das gemeinsame Einkommen der Ehepartner addiert und dann durch zwei geteilt, um die steuerliche Bemessungsgrundlage zu ermitteln, was zu einer möglichen Steuerersparnis führen kann.

Wann kann man die Veranlagungsart ändern?

Mit jeder jährlichen Steuererklärung entscheiden Sie aufs Neue, ob Sie sich für eine Einzel- oder Zusammenveranlagung entscheiden möchten. Die gewählte Veranlagungsart kann so lange geändert werden, wie der Steuerbescheid nicht rechtskräftig ist. Es bleibt somit eine einmonatige Einspruchsfrist für eventuelle Korrekturen.

Sobald der Bescheid rechtskräftig ist, kann die Veranlagungsart ausschließlich in Ausnahmefällen geändert werden, und zwar nur, wenn folgende Bedingungen gleichzeitig erfüllt sind:

- Ein Steuerbescheid der Ehepartner oder eingetragenen Lebenspartner wird aufgehoben, geändert oder korrigiert.

- Die Änderung wird dem Finanzamt mitgeteilt, bevor der Änderungs- oder Berichtigungsbescheid rechtskräftig wird.

- Die Einkommensteuer der Partner fällt nach der Änderung der Veranlagungsart niedriger aus, als sie ohne diese Änderung wäre.

Warum ist das Ehegattensplitting schlecht? Was sind Ehegattensplitting Nachteile?

Das Ehegattensplitting erhält in Deutschland von den Steuerzahlern zwar viel Anklang, aber auch enorm viel Widerspruch. So fordern Kritiker, unter anderem auch einige Politiker, dass man das Ehegattensplitting abschaffen sollte.

Die Kritik zielt dabei auf verschiedene Aspekte:

Ungleichbehandlung

Kritiker behaupten, dass das Ehegattensplitting unverheiratete Paare und Alleinerziehende benachteiligt, da diese nicht von den gleichen steuerlichen Vorteilen profitieren können.

Rollenbilder

Das Ehegattensplitting kann traditionelle Geschlechterrollen fördern, indem es finanziell vorteilhaft ist, wenn ein Partner (oft die Frau) wenig oder gar nicht arbeitet. Dadurch könnte es Frauen von der Teilnahme am Arbeitsmarkt abhalten, ihre finanzielle Unabhängigkeit einschränken und zu Altersarmut führen. Insbesondere nach einer Trennung (40% der Ehen werden geschieden), wird das Ehegattensplitting zu einer Art Bumerang für die Frauen, die weniger verdienen oder nicht arbeiten gehen.

Wirtschaftliche Ineffizienz

Einige Kritiker argumentieren auch, dass das Ehegattensplitting ökonomisch ineffizient ist, da es Anreize für geringere Arbeitsstunden liefert und somit potenziell das Arbeitsangebot reduziert. So haben auch Studien herausgefunden, dass die Abschaffung vom Ehegattensplitting mehr Vollzeitbeschäftigte und ein einmalig erhöhtes Bruttoinlandsprodukt nach sich ziehen könnte. Zudem geht man davon aus, dass dem Staat jedes Jahr etwa 20 Milliarden Euro durch das Ehegattensplitting entgehen.

Soziale Ungleichheit

Es wird auch argumentiert, dass das Ehegattensplitting die soziale Ungleichheit verstärken kann, da die größten Steuerersparnisse in der Regel an Paare mit höherem Einkommen und größerer Einkommensdifferenz gehen.

Diese Kritikpunkte haben nicht nur zur Forderung der Abschaffung vom Ehegattensplitting geführt, sondern auch zu Forderungen nach Reformen, einschließlich einer Umstellung auf individuelle Besteuerung oder die Einführung von Alternativen wie dem Familien-Splitting. Die Frage “Wann fällt das Ehegattensplitting weg?” bleibt also vorerst bestehen. Bundesfinanzminister Christian Lindner sagte allerdings im Bayerischen Rundfunk, dass eine Abschaffung vom Ehegattensplitting in dieser Legislaturperiode, welche noch bis voraussichtlich 2025 andauert, nicht mehr stattfinden werde.

Fazit: Ehegattensplitting

Die Pandotax Steuerberatungsgesellschaft mbH unterstützt Sie gerne mit umfassender Expertise rund um das Thema Ehegattensplitting. Gerne prüfen wir für Sie, ob sich das Splittingverfahren für Sie lohnt und wie viel Ersparnis Sie hiermit erzielen würden. Falls die Steuerregelung für Sie in Frage kommt, helfen wir Ihnen selbstverständlich auch bei der Steuererklärung und sorgen dafür, dass Sie und Ihr Partner möglichst viele Steuern sparen. Wir freuen uns auf Ihre Kontaktaufnahme!