In vielen Branchen ist die Zahlung eines Trinkgeldes üblich, dazu zählen neben der Gastronomie beispielsweise das Friseurhandwerk und die Hotellerie. Dabei kommt stets die Fragestellung auf, wie das erhaltene oder gewährte Trinkgeld richtig verbucht und versteuert werden soll. Erfahren Sie hier mehr darüber, wie Sie als Empfänger oder Geber von Trinkgeld steuerrechtlich korrekt buchen, welche Konten in der Buchhaltung wichtig sind bei der Fragestellung: Trinkgeld richtig buchen, und unter welchen Voraussetzungen Trinkgeld steuerfrei ist.

Inhaltsverzeichnis

Die wichtigsten Punkte vorab:

- Trinkgeld ist eine freiwillige zusätzliche Zahlung für besondere Dienstleistungen.

- Wird Trinkgeld direkt an einen einzelnen Servicemitarbeiter gezahlt, ist es für diesen steuerfrei.

- Wird Trinkgeld gesammelt und an alle Servicemitarbeiter gezahlt, gilt es als Lohnzahlung und muss versteuert werden.

- Die Geber des Trinkgeldes können den Betrag als Unternehmer steuerlich absetzen, falls das Trinkgeld bei einem Geschäftsessen oder einer betrieblichen Veranstaltung gezahlt wurde.

- Umsatzsteuer ist auf Trinkgelder in jedem Fall in voller Höhe anzurechnen bei Geschäftsessen und als Teil einer Bewirtung.

Zunächst einmal: Was ist Trinkgeld?

White Label Produkte sind Artikel, die von Produzenten ohne spezifische Gestaltung oder Markenkennzeichnung gefertigt werden. Diese standardisierten Produkte entstehen im Rahmen einer Großproduktion und können durch das Anbringen von Designs individuell an diverse Firmen angepasst werden. Somit steht es frei, diese Artikel mit dem eigenen Label zu kennzeichnen und unter eigenem Firmennamen auf den Markt zu bringen.

Wie kann man Trinkgeld richtig buchen?

Trinkgeld weist aus steuerrechtlicher Sicht mehrere Aspekte auf. Dies hängt zum einen davon ab, ob man Trinkgeldgeber oder Trinkgeldempfänger ist. Zum anderen ist zu unterscheiden, ob man als Unternehmer, Freiberufler oder Arbeitnehmer beteiligt ist. Im folgenden erläutern wir die korrekte Buchung von Trinkgeldern für alle wichtigen Konstellationen.

Benötigen Sie Hilfe beim richtigen Verbuchen von Trinkgeldern und Nutzen steuerlicher Vorteile?

Trinkgeld richtig buchen als Geber

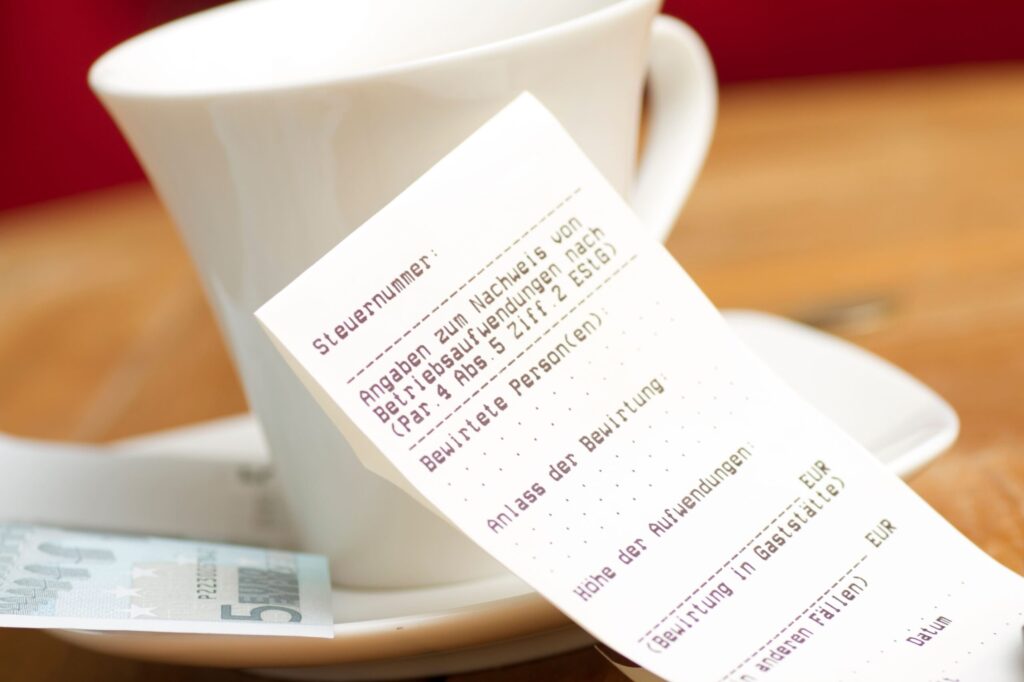

Als Unternehmer können Sie nach einem Geschäftsessen gewährtes Trinkgeld buchhalterisch berücksichtigen und als Betriebsausgaben absetzen. Hier ist in jedem Fall ein Bewirtungsbeleg erforderlich.

Ein Bewirtungsbeleg muss enthalten:

- Name und Anschrift des Gastronomiebetriebes

- Ort und Datum der Bewirtung

- Bewirtete Personen (damit der geschäftliche Anlass sichtbar wird)

- Rechnungsempfänger (Ausnahme: Rechnungen bis 250 Euro)

- Auflistung der Speisen und Getränke (Art und Umfang)

- Kosten für Speisen und Getränke

- Der Bewertungsbeleg muss maschinell erstellt sein.

In vielen Fällen stellen Restaurants auf Wunsch entsprechende maschinelle Belege aus, in die dann lediglich noch Daten & bewirtete Personen einzutragen sind.

Folgendes ist bei der Buchung von Geschäftsessen zu beachten:

- Wichtig ist, dass es sich tatsächlich um ein Geschäftsessen handelt, das zum Beispiel zur Anbahnung geschäftlicher Transaktionen dient, nur Bewirtungskosten dieser Art sind steuerlich absetzbar. Daher sollten die Namen der bewirteten Personen aufgeführt werden.

- Familienfeiern oder private Veranstaltungen können auch von Unternehmern nicht steuerlich angesetzt werden.

- Eine Aufteilung des Gesamtbetrages in private und geschäftliche Anteile ist möglich .

- Das Trinkgeld für den zuvorkommenden Kellner zählt im Rahmen eines Geschäftsessens ebenfalls zu den abziehbaren Bewirtungskosten.

- Als betrieblicher Aufwand werden bei geschäftlichen Bewirtungskosten lediglich 70 % anerkannt und auch das gewährte Trinkgeld wird nach dieser Regelung gebucht.

- Werden ausschließlich die eigenen Arbeitnehmer bewirtet, handelt es sich bei dem Geschäftsessen um einen betrieblichen Anlass und die Bewirtungskosten sind in voller Höhe abziehbar.

- Bei der Umsatzsteuer gibt es bezüglich betrieblichen Anlass oder Geschäftsessen jedoch keine Einschränkungen, Mehrwertsteuer kann als Vorsteuer vollständig geltend gemacht werden (siehe § 15 Abs. 1a UStG).

Meist wird das Trinkgeld auf der Bewirtungsrechnung nicht ausgewiesen, da es in der Regel erst bei der eigentlichen Zahlung zusätzlich gezahlt wird. Falls der Trinkgeldgeber das Trinkgeld buchen und steuermindernd absetzen möchte, wird ein Nachweis für die Buchführung benötigt. Dazu genügt es, wenn der Trinkgeldempfänger den Erhalt des Trinkgeldes auf der Bewirtungsrechnung quittiert. Notfalls kein ein Eigenbeleg vorgelegt werden, diese werden von den Finanzämtern jedoch sehr kritisch überprüft.

Beispiel für Trinkgeld richtig buchen als gebender Unternehmer:

Für ein Geschäftsessen mit Kunden erhalten Sie eine ordnungsgemäße Rechnung in Höhe von 557,20 Euro. Sie runden auf 600,00 Euro auf und begleichen die Rechnung per Kreditkarte. Auf der Rechnung wird das gezahlte Trinkgeld in Höhe von 42,80 Euro quittiert. Daraus ergeben sich nachfolgende Berechnungen, nach denen Sie das Trinkgeld buchen:

Ermittlung Trinkgeld: 600,00 Euro – 557,20 Euro = 42,80 Euro

Ermittlung Vorsteuer: 557,20 Euro : 1,19 × 0,19 = 88,97 Euro

Ermittlung Rechnungskosten: 557,20 Euro : 1,19 = 468,24 Euro

Summe Trinkgeld + Rechnungsbetrag ohne Vorsteuer: 511,04 Euro

Steuerlich abzugsfähig: Kosten (70 %) = 357,73 Euro / Vorsteuer (100 %) = 88,96 Euro

Nicht abzugsfähige Kosten: 153,31 Euro

Buchung / Kontenrahmen SKR 03

| Soll | Haben | |||||

|---|---|---|---|---|---|---|

| Kontonummer | Kontoname | Betrag in € | Kontonummer | Kontoname | Betrag in € | |

| 4650 | Bewirtungskosten 70 % | 357,73 | 1210 | Bank/Kreditkarte | 600,00 | |

| 4654 | Nicht abzugsfähige Bewirtungskosten 30 % | 153,31 | ||||

| 1576 | Abziehbare Vorsteuer 19 % | 88,96 |

Buchung / Kontenrahmen SKR 04

| Soll | Haben | |||||

|---|---|---|---|---|---|---|

| Kontonummer | Kontoname | Betrag in € | Kontonummer | Kontoname | Betrag in € | |

| 6640 | Bewirtungskosten 70 % | 357,73 | 1810 | Bank/Kreditkarte | 600,00 | |

| 6644 | Nicht abzugsfähige Bewirtungskosten 30 % | 153,31 | ||||

| 1406 | Abziehbare Vorsteuer 19 % | 88,96 |

Tipp: Es ist unbedingt erforderlich, dass alle Aufzeichnungen zu Trinkgeldeinnahmen glaubwürdig sind. Die Finanzämter achten genau darauf, wie Gastronomen die eigenen Trinkgelder buchen und es wird genau geprüft, ob die Angaben plausibel sind.

- Falls also ein Gastwirt keine Angestellten beschäftigt, alleine in seiner Gaststätte arbeitet und dennoch keine Trinkgelder verbucht, erregt dies das Misstrauen der Finanzbeamten.

- Bei einer Betriebsprüfung kann das vollständige Fehlen von Trinkgeld Verdacht erregen und zu unangenehmen Nachfragen führen. Im schlimmsten Fall drohen fiktive Schätzungen und es entsteht der Verdacht der Steuerhinterziehung.

- Es ist daher keinesfalls ratsam, als Unternehmer kein erhaltenes Trinkgeld zu buchen.

Trinkgeld richtig buchen als Empfänger

Als Empfänger von Trinkgeld hängt die buchhalterische und steuerrechtliche Behandlung davon ab, ob Sie als Unternehmer oder als Arbeitnehmer das Trinkgeld erhalten.

Trinkgeld richtig buchen für Arbeitnehmer als Empfänger

Falls der Empfänger des Trinkgelder Arbeitnehmer ist, zum Beispiel als Kellner, Zimmerservice o. ä., hängt die Versteuerung von der Art der Übergabe und von einer eventuellen Weiterverteilung des Geldes ab.

Trinkgeld richtig buchen für Arbeitnehmer als Empfänger

Falls der Empfänger des Trinkgelder Arbeitnehmer ist, zum Beispiel als Kellner, Zimmerservice o. ä., hängt die Versteuerung von der Art der Übergabe und von einer eventuellen Weiterverteilung des Geldes ab.

1.Trinkgeld wird direkt vom Gast an den Arbeitnehmer gezahlt

Zahlt ein Gast im Restaurant oder Hotel ein Trinkgeld direkt und freiwillig an den Angestellten, greift die gesetzlich geregelte Steuerfreiheit gemäß § 3 Nr. 51 EStG. Es gibt für diese Art von steuerfreiem Trinkgeld keine Begrenzung.

Für die Steuerfreiheit von Trinkgeld müssen folgende Voraussetzungen erfüllt sein:

- Das Trinkgeld wird freiwillig bezahlt

- Das Trinkgeld wird im Rahmen der Arbeitsleistung gezahlt

- Das Trinkgeld wird zusätzlich zur Entlohnung für die Arbeitsleistung gezahlt

Trinkgeld honoriert in diesen Fall eine besondere Leistung, die der Arbeitnehmer gegenüber einem Kunden erbracht hat. Solange das Trinkgeld vom Kunden direkt an den Arbeitgeber überreicht wird, ist es steuerfrei.

Diese Regelungen sollen gewährleisten, dass zwischen Trinkgeld und Arbeitslohn klar getrennt wird und kein Ersatz der regulären Lohnleistungen durch Trinkgelder erfolgen kann. In den USA ist das Thema Trinkgeld zum Beispiel vollkommen anders geregelt, dort stellt Trinkgeld eine Großteil des Einkommens von Servicekräften dar und es existieren in der Regel keine bereits auf den Speisekarten aufgeführten Servicezuschläge.

2. Trinkgeld wird gesammelt & später verteilt

Falls alle Trinkgelder gesammelt und später (entweder jeden Abend oder auch monatlich) an alle Mitarbeiter verteilt wird, entfällt die Steuerfreiheit für Trinkgelder. In diesem Fall sind diese Einnahmen in der Lohnabrechnung der Mitarbeiter aufzuführen und es entsteht eine Pflicht zur Lohnsteuer.

Tipp: Lassen Sie sich unbedingt frühzeitig von Steuerexperten beraten, wie Sie als Unternehmer in Gastronomie & Hotellerie das Thema Trinkgeld und das damit einhergehende Thema gerechte Verteilung auch steuerlich optimiert gestalten können. Wir von der Wendl & Köhler Steuerberatungsgesellschaft stehen Ihnen gerne zur Verfügung.

Benötigen Sie Hilfe beim richtigen Verbuchen von Trinkgeldern und Nutzen steuerlicher Vorteile?

Die Pandotax Steuerberatungsgesellschaft unterstützt Sie umfassend bei jedem Schritt im Bereich richtigen Verbuchen von Trinkgeldern und Nutzen steuerlicher Vorteile, um rechtliche als auch finanzielle Konsequenzen zu verhindern und Ihren Unternehmenserfolg zu sichern.

Wann ist Trinkgeld für Arbeitnehmer nicht steuerfrei?

Bestimmte Trinkgelder unterliegen nach gesetzlichen Vorgaben nicht der Steuerfreiheit. Dies ist immer dann der Fall, wenn es einen Rechtsanspruch auf die Zahlung gibt. Dann entsteht automatisch eine Steuerpflicht.

Beispiele für nicht steuerfreie Trinkgelder

- Festgelegte Bedienungszuschläge in der Gastronomie und im Beherbergungsgewerbe

- Trinkgeldzahlungen an Arbeitnehmer durch den Arbeitgeber

- Tronc-Einnahmen von Angestellten in Spielbanken

- Metergeld im Möbeltransportgewerbe Wird ein festes Zusatzentgelt für Entfernungen gezahlt, gehört dies zum Einkommen des Arbeitnehmers und ist zu versteuern.

Bei den Bedienungszuschlägen greift die Steuerfreiheit nicht, da diese auf der Speisekarte explizit ausgewiesen werden und die Zahlungen somit nicht freiwillig erfolgen.

Wird das Trinkgeld in einem Trinkgeldpool gesammelt und vom Arbeitgeber später an die Arbeitnehmer verteilt, ist diese Leistung ebenfalls nicht steuerfrei. Hier ist die direkte Beziehung zwischen dem Arbeitnehmer und dem ursprünglichen Trinkgeldgeber nicht mehr gegeben.

Beim Tronc handelt es sich um die einzigen Einnahmen des Spielleiters, stellen damit das Einkommen dar und sind entsprechend zu versteuern.

Beispiele für steuerfreie und nicht steuerfreie Möglichkeiten bei Trinkgeldern

Ein Gast möchte eine Bewirtungsrechnung in Höhe von 143,20 Euro begleichen und zahlt 150 Euro.

- Wenn der Gast den Differenzbetrag direkt an den Keller übergibt und dieser ihn behalten kann, ist das Trinkgeld steuerfrei.

- Falls das Trinkgeld aller Kellner jedoch gesammelt und später gleichmäßig aufgeteilt wird, entfällt die Steuerfreiheit. Dann muss das ausgezahlte Trinkgeld auf der Lohnabrechnung aufgeführt und versteuert werden. Das Trinkgeld wird in diesem Fall über das die Lohnkonten gebucht und es fällt die entsprechende Lohnsteuer an.

- Erhält der Restaurantbesitzer / Hotelier als selbständiger Unternehmer Trinkgeld, ist dieser Betrag als umsatzsteuerpflichtige Betriebseinnahme zu buchen.

Fazit:

Trinkgeld führt häufig zur Verunsicherung hinsichtlich der richtigen buchhalterischen und steuerlichen Behandlung. Tatsächlich gibt es einige wichtige Aspekte, die beachtet und bei der Planung der Trinkgeldverteilung berücksichtigt werden sollten. Gerne unterstützen wir Sie in Gastronomie & Hotellerie bei den komplexen steuerlichen Aspekten von Trinkgeld und weiteren Herausforderungen in Ihrer Branche.

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.

Guten Tag, ich wollte nachträglich einem Arbeitnehmer einer Fenster + Türenbau GmbH Trinkgeld für die super Arbeitsleistung zukommen lassen. Dieses ist gemäß § 3 Nr. 51 EStG steuerfrei. Zudem ist es nach R10.1 Abs 5 S3 UStAE umsatzsteuerfrei. Wenn ich es nun an den Arbeitgeber zur Weiterleitung an den Arbeitnehmer überweise, müsste dieses als Fremdgeld eigentlich als Durchlaufender Posten gebucht werden: SKR 03 auf Konto 1590. Möglich erscheint auch das Konto 1592 Fremdgeld. Falls die Antwort ist, dass dies nur lohnsteuerpflichtig über den Arbeitgeber weitergeleitet werden kann, dann werde ich aus Prinzip keinerlei Trinkgeld zahlen sondern mir die Bankverbindung des Arbeitnehmers geben lassen und dann direkt dorthin überweisen.

Deutschland macht sich hier mal wieder lächerlich. Weder SV-Versicherung noch die Finanzamtmafia sollten hier ihre Hand bei durchlaufenden Posten aufhalten.