Unter bestimmten Voraussetzungen können Sie mit Hilfe der Differenzbesteuerung als Kfz-Händler Steuern sparen und von gesetzlichen Sonderregelungen profitieren. Mit der Differenzbesteuerung im Steuerrecht wird nicht nur eine erneute Besteuerung von bereits voll versteuerten Waren vermieden, sondern auch der Tatsache Rechnung getragen, dass einige Waren ohne Vorsteuerabzug eingekauft wurden. Wir zeigen Ihnen hier auf, welche Voraussetzungen erforderlich sind, damit Sie als Kfz-Händler die Differenzsteuerregelung anwenden können.. Darüber hinaus zeigen wir Vorteile und Nachteile dieser Steuerform auf und geben Ihnen Tipps, wann Sie eventuell besser auf die Differenzbesteuerung verzichten sollten.

Inhaltsverzeichnis

Die wichtigsten Punkte vorab:

- Bei der Differenzbesteuerung wird nur die Marge, also die Differenz zwischen Kauf- und Verkaufspreis, mit Mehrwertsteuer belegt.

- Diese Sonderform im Steuerrecht soll eine Doppelversteuerung von Waren vermeiden.

- Empfehlenswert ist die Anwendung der Differenzbesteuerung vor allem dann, wenn Waren von Privatpersonen gekauft oder an diese verkauft werden.

- Die Differenzbesteuerung findet vor allem im Kfz-Handel Anwendung.

- Differenzbesteuerung kann auch innerhalb der EU zum Tragen kommen.

- In manchen Fällen kann es sinnvoll sein, auf die Anwendung der Differenzbesteuerung zu verzichten.

Was ist Differenzbesteuerung - Definition

Bei der Differenzbesteuerung wird nicht der gesamte Verkaufspreis, sondern nur die Differenz zwischen Verkaufspreis und Kaufpreis bei Berechnung der Mehrwertsteuer angesetzt. Geregelt ist die Differenzbesteuerung in § 25a UStG.

Diese Sonderregelung kann eine Doppelbesteuerung von Waren beim Wiederverkauf vermeiden.

Voraussetzungen für Differenzbesteuerung

Damit die Differenzbesteuerung angewendet werden darf, sind einige Voraussetzungen zu erfüllen:

1. Keine Umsatzsteuer beim Kauf

Wichtigste Voraussetzung für die Anwendung der Differenzbesteuerung ist stets, dass beim Kauf der Ware keine Umsatzsteuer angefallen ist. Dies ist in der Regel der Fall, wenn die Waren von Privatpersonen, Freiberuflern ohne Umsatzsteuerpflicht (Ärzte o.ä.) oder Kleinunternehmen (nach § 19 UStG) gekauft wurden.

2. Gewerblicher Wiederverkäufer

Nur ein klassischer gewerblicher Wiederverkäufer mit Umsatzsteuerpflicht kann Differenzbesteuerung anwenden. Handelt es sich beim Wiederverkäufer auch um eine Privatperson oder einen Kleinunternehmer, ist dies kein Fall für Differenzbesteuerung.

3. Bewegliche Gegenstände

Nur bewegliche Gegenstände können nach der Sonderregelung der Differenzbesteuerung besteuert werden. Daher ist der Kfz-Handel ein typischer Bereich. Ansonsten wird Differenzbesteuerung häufig bei Antiquitäten oder Kunstgegenständen angewendet.

4. Kauf in Deutschland oder EU

Die Differenzbesteuerung darf nur angewendet werden, wenn der Kauf in Deutschland oder innerhalb der EU stattgefunden hat.

Wie wird die Differenzbesteuerung berechnet?

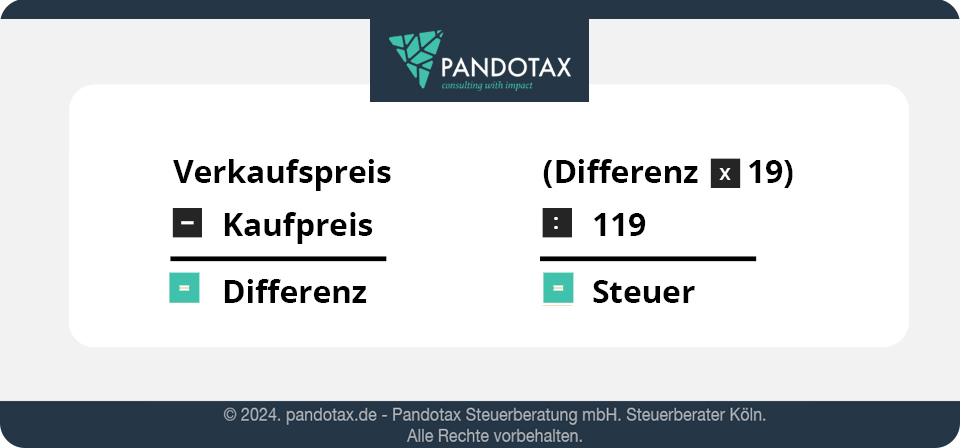

Die Umsatzsteuer wird bei Anwendung der Differenzbesteuerung ausschließlich auf den Differenzbetrag zwischen Kauf- und Verkaufspreis berechnet:

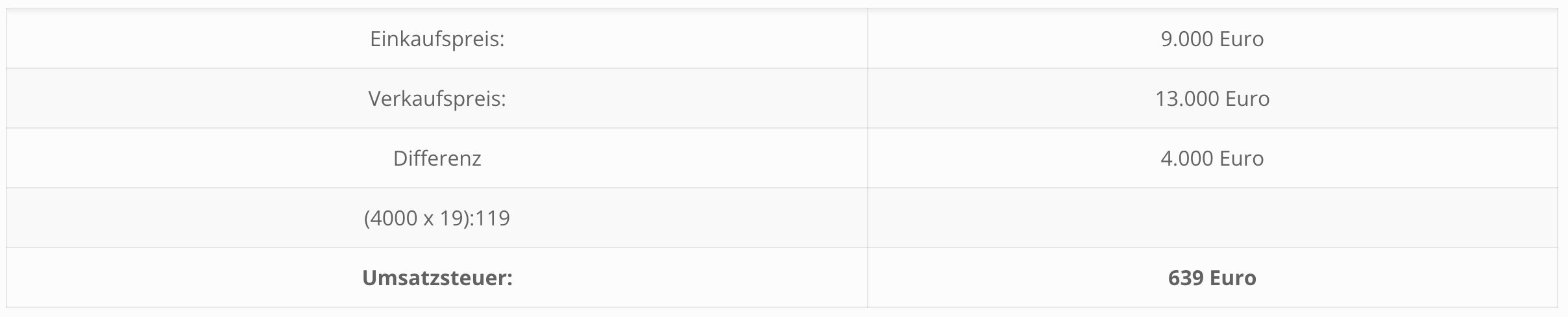

Beispielrechnung Differenzbesteuerung:

Ein Gebrauchtwagenhändler erwirbt für9.000 Euroeinen Pkw von einer Privatperson. Der Händler verkauft das Fahrzeug zum Preis von13.000 Euroan einen Kunden weiter. Wird nun die Differenzbesteuerung angewendet, ergibt sich aus Verkaufs- und Kaufpreis eine Differenz von4.000 Euro.Die darauf zu entrichtende Mehrwertsteuer wird mit (4.000 x 19) : 119 berechnet. Auf dieser Grundlage sind bei einem Umsatzsteuersatz von 19 Prozent 639 Euro fällig.

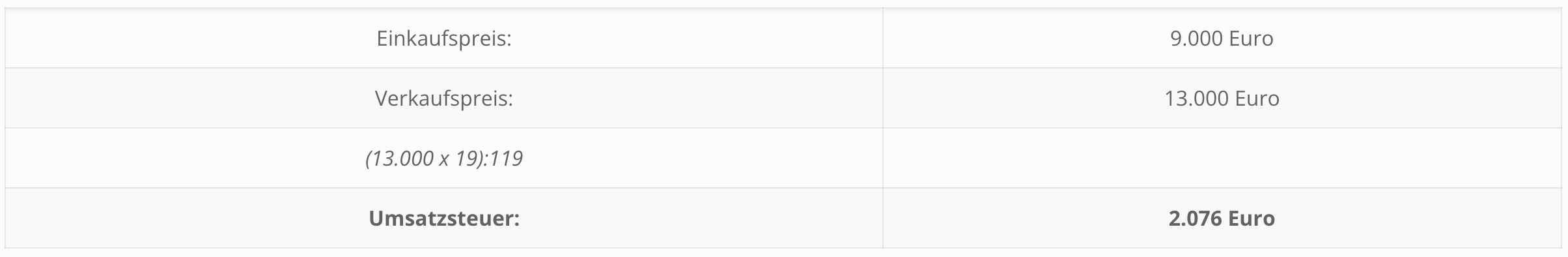

Beispielrechnung ohne Differenzbesteuerung

Zum Vergleich hier die Rechnung bei der herkömmlichen Besteuerung:

Vorteile der Differenzbesteuerung im Fahrzeughandel

- Als Wiederverkäufer muss ein Gebrauchtwagenhändler beim Verkauf eines Fahrzeugs nicht den kompletten Verkaufspreis mit Mehrwertsteuer versteuern, sondern nur den Differenzbetrag zwischen Verkaufspreis und Kaufpreis.

- Die Differenzbesteuerung lohnt sich dann, wenn eine Ware von einer Privatperson, einem Kleinunternehmen oder einem Freiberufler ohne Vorsteuerabzugsberechtigung (z.B. Ärzte) gekauft wurde.

- Eine doppelte Versteuerung wird durch die Differenzbesteuerung vermieden.

- Für gewerbliche Kunden, die vorsteuerabzugsberechtigt sind, ist es oft wenig attraktiv, ein differenzbesteuertes Fahrzeug zu kaufen, da dann nicht die gesamte Vorsteuer abgesetzt werden kann.

- Falls ein Gebrauchtwagen zu einem überhöhten Preis in Zahlung genommen wird, um so einen versteckten Preisrabatt zu gewähren, muss der eigentliche Wert des Fahrzeugs bei der Differenzbesteuerung angesetzt werden. Die Besteuerung bezieht sich also auf eine höhere Differenz.

- Bei Veräußerung einzelner Teile eines gekauften Fahrzeugs (z.B. Ausschlachten eines gebrauchten Pkw) ist die Differenzbesteuerung nicht anwendbar.

- Bei einem Totalschaden wird oft von den Versicherungen die Mehrwertsteuer abgezogen. Dies ist für Privatpersonen oft ein Problem, weil diese nicht vorsteuerabzugsberechtigt sind und so ein rechnerischer Verlust entsteht.

Nachteile der Differenzbesteuerung im Fahrzeughandel

Wie sieht es mit Differenzbesteuerung bei Kleinunternehmern aus?

Kleinunternehmer sind bis zu einer Umsatzgrenze von 22.000 Euro im Jahr von der Umsatzsteuer befreit. Daher sind Kleinunternehmer in der Regel beim Fahrzeughandel wie Privatpersonen zu betrachten.

Falls ein Kleinunternehmer als Kfz-Händler auftritt, kann er insofern die Differenzbesteuerung nutzen, als dass sein Umsatz nur die Differenzbeträge umfasst, die er verkauft. Ein Kfz-Händler, der als Kleinunternehmer startet, kann daher bei Verkauf an Privatpersonen bis zu einem “Umsatz” = Differenzbeträge von bis zu 22.000 Euro pro Jahr ohne Mehrwertsteuerausweis arbeiten. Die Umsatzgrenze für Kleinunternehmer wird erst dann erreicht, wenn mehr als 22.000 Euro an Differenz erwirtschaftet werden. Allerdings sollten sich diese Unternehmer auf Prüfungen durch das Finanzamt einstellen. Es wird oft bezweifelt, ob die Voraussetzungen für eine Differenzbesteuerung wirklich vorliegen.

Wann können Unternehmer die Differenzbesteuerung anwenden?

Nur gewerbliche Wiederverkäufer können die Differenzbesteuerung nutzen. Dabei handelt es sich um Unternehmer, die im Rahmen ihrer Geschäftstätigkeit regelmäßig Waren zum Zweck des Wiederverkaufs erwerben und diese wieder veräußern. Dies kann auch lediglich auf einen Teilbereich des Unternehmens beschränkt sein. Berechtigt sind beispielsweise Antiquitätenhändler, Gebrauchtwarenhändler und Kfz-Händler. Auch für Veranstalter von öffentlichen Versteigerungen gilt die Berechtigung zur Differenzbesteuerung.

Der Gesetzgeber hat die Möglichkeit zur Differenzbesteuerung ausschließlich auf gewerbliche Wiederverkäufer beschränkt.

Benötigen Sie Hilfe bei der Differenzbesteuerung für Kfz?

Die Pandotax Steuerberatungsgesellschaft unterstützt Sie umfassend bei jedem, um rechtliche als auch finanzielle Konsequenzen zu verhindern und Ihren Unternehmenserfolg zu sichern.

Wie wird die Differenzbesteuerung in der Buchhaltung behandelt?

Es wird empfohlen, für die Differenzbesteuerung separate Konten in der Buchhaltung einzurichten.

- Bei den Vorlagekonten wären dies “Wareneingang ohne Umsatzsteuer” und “Erlöse ohne Umsatzsteuer”.

- Für den Wareneinkauf können angelegt werden: “Wareneingang Einzeldifferenz” und ggfs. “Wareneingang Gesamtdifferenz”.

- Für den Warenverkauf können folgende Konten angelegt werden: “Erlöse Einzeldifferenz ohne Umsatzsteuer” und “Erlöse Einzeldifferenz mit Umsatzsteuer”, dazu kämen ggfs. “Erlöse Gesamtdifferenz ohne Umsatzsteuer” und “Erlöse Gesamtdifferenz mit Umsatzsteuer”.

Besprechen Sie dieses Thema auf jeden Fall mit Ihrem Steuerberater, damit alles ordnungsgemäß verbucht werden kann.

Wie wird die Differenzbesteuerung in der Rechnung ausgewiesen?

Der Verkäufer muss in der Rechnung auf die Anwendung der Differenzbesteuerung nach § 25a UStG hinweisen. Die Höhe der Differenzbesteuerung ist dabei nicht auszuweisen. Zudem darf keine Vorsteuer auf der Rechnung genannt werden.

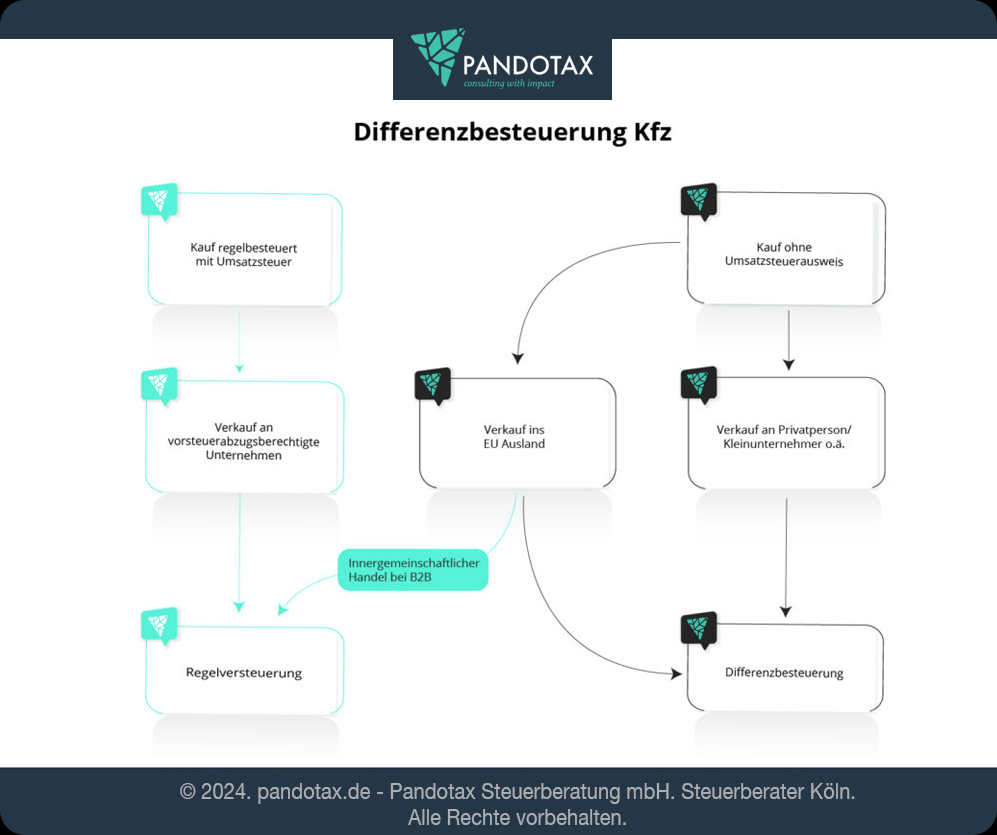

Besonderheiten bei Verkauf ins Ausland

Grundsätzlich kann die Differenzbesteuerung auch bei Verkauf in Länder der EU angewendet werden. Hier gelten folgende Regelungen:

- Bei Verkauf an eine Privatperson im Ausland ist bei Anwendung der Differenzbesteuerung die Umsatzsteuer in Deutschland zu zahlen.

- Die Regel ist auch bei Verkauf von Gebrauchtfahrzeugen an Händler in einem anderen EU-Land anwendbar. Die Umsatzsteuer ist dann in Deutschland zu entrichten.

- Der Verkauf von Neuwagen ist davon ausgenommen. Hier muss der Erwerber die Umsatzsteuer immer in seinem Land zahlen. Nach § 1b Abs. 3 UStG ist ein Fahrzeug dann als neu einzustufen, wenn

- die erste Inbetriebnahme weniger als sechs 6 Monate zurückliegt oder

- das Fahrzeug nicht mehr als 6.000 Kilometer gefahren ist

- Hat der Wiederverkäufer die Ware innergemeinschaftlich erworben, ist die Differenzbesteuerung nicht anwendbar.

Manchmal ist die Nutzung der Option innergemeinschaftlicher Handel in der EU sinnvoller als die Anwendung der Differenzbesteuerung!

Es kann in vielen Fällen besser sein, statt der Differenzbesteuerung die Regel der innergemeinschaftlichen Lieferung anzuwenden. Dabei fällt keine Umsatzsteuer an. Der Käufer muss dann den innergemeinschaftlichen Erwerb in seinem Land mit dem dort geltenden Steuersatz versteuern. Dabei entsteht ein Vorsteuerabzug in gleicher Höhe, sodass der Erwerb umsatzsteuerfrei wird. Falls der Käufer dann weiterverkauft an einen Endkunden, ist dies umsatzsteuerpflichtig.

Tipp:

Allerdings sollte bei einem innergemeinschaftlichen Handel sichergestellt sein, dass dieser auch als solcher anerkannt wird. Falls also Zweifel an der Seriosität des Handelspartners bestehen, sollte statt innergemeinschaftlichem Handel das Modell der Differenzbesteuerung gewählt werden.

Wann sollte man die Differenzbesteuerung nicht anwenden?

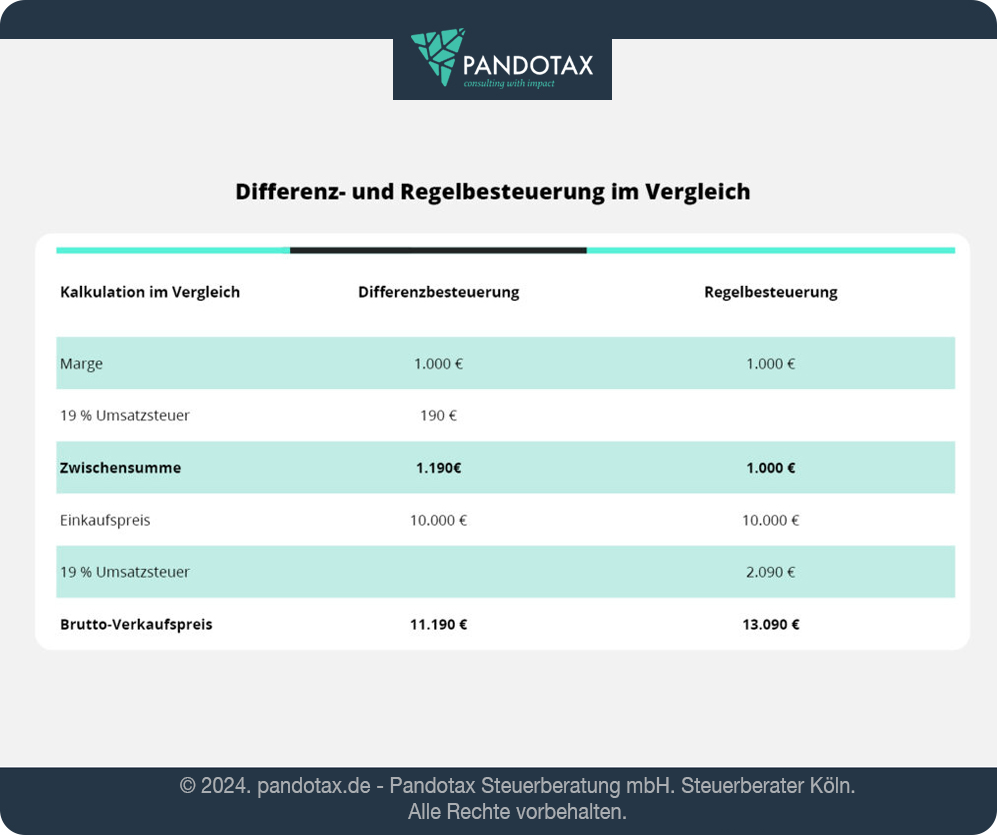

Es kann sich in Einzelfällen lohnen, die Regelbesteuerung anzuwenden und auf die Differenzbesteuerung zu verzichten. Dies trifft vor allem dann zu, wenn Sie als Kfz-Händler an Unternehmen verkaufen, die vorsteuerabzugsberechtigt sind.

Hier einige Beispiele:

Beispiel: Regelbesteuert verkaufen – Differenzbesteuert kaufen

Sobald Sie als Händler an ein Unternehmen verkaufen, das zum Vorsteuerabzug berechtigt ist, kann es wirtschaftlich sinnvoll sein, auf die Differenzbesteuerung zu verzichten, um ein attraktives Angebot für den Kunden zu erstellen.

Seitdem die Vorsteuer bei der Anschaffung eines privat genutzten Betriebs-Pkw wieder zu 100% abzugsfähig ist, ist es für Unternehmen sehr attraktiv, Fahrzeuge mit Mehrwertsteuerausweis zu erwerben.

Hier ein Beispiel, wie Sie als Händler dabei sogar im Endeffekt die gleiche Marge erwirtschaften können:

Beispiel: Differenzbesteuert kaufen & verkaufen

In der Regel lohnt sich dieses Modell, sobald Sie von einer Privatperson, einem Kleinunternehmer oder einer Person kaufen, die nicht vorsteuerberechtigt ist und auch an jemanden aus diesem Personenkreis verkaufen. Bedenken Sie unbedingt, dass Sie nur dann differenzbesteuert verkaufen können, wenn Sie auch differenzbesteuert gekauft haben! Schauen Sie daher bei der Planung Ihrer Fahrzeugbestände, ob Sie genügend differenzbesteuerte Fahrzeuge verfügbar haben, die Sie differenzbesteuert verkaufen können.

Beispiel: Regelbesteuert kaufen & verkaufen

Sobald Sie eine Ware regelbesteuert kaufen, müssen Sie diese auch regelbesteuert verkaufen. Planen Sie daher Ihren Fahrzeugbestand so, dass Sie für die vorsteuerberechtigten Kunden genügend Fahrzeuge im Bestand haben. Ansonsten können Sie, wie oben beschrieben, auch auf die Differenzbesteuerung verzichten und trotzdem mit einer guten Marge verkaufen. Viel Erfolg!

Fazit:

Mit der Differenzbesteuerung können Kfz-Händler bei vielen Verkaufstransaktionen Steuern sparen. Allerdings kann es in Einzelfällen sinnvoll sein, diese Sonderregelung im Steuerrecht nicht anzuwenden, um ein Fahrzeug für den Kunden steuerlich günstiger anzubieten. Gerne beraten wir Sie umfassend über alle Voraussetzungen, Anwendungen und Besonderheiten der Differenzbesteuerung im Kfz-Handel.

*Hinweis: Die Informationen in diesem Artikel sind nach bestem Wissen und Gewissen recherchiert, zusammengetragen und geschrieben. Sie ersetzen jedoch keine Rechts- oder Steuerberatung. Bitte stellen Sie für eine rechtlich bindende Beratung eine Anfrage. Wir übernehmen keine Haftung für die Richtigkeit, Vollständigkeit oder mögliche Änderung der Sachlage.